2025年8月28日更新

米国株市場において、ETF(上場投資信託)への投資は1つの有効な選択肢です。

というのも、ETFであれば投資の基本となる長期・分散投資を低コストで手軽に実践できるからです。

米国ETFの長期保有であれば無理なく安定した資産形成を目指すことも可能かもしれません。

一口に米国ETFといっても、S&P500指数に連動するものやナスダック指数に連動するもの、ダウ・ジョーンズ工業株指数に連動するもの、特定のセクター(業種)の株価指数に連動するものなど、さまざまな種類があります。

それぞれ特徴が異なり、魅力的な銘柄も多く、どれを選べばいいか迷ってしまいますが、いくつかのポイントを押さえて選ぶようにすると、自分の投資スタイル(「リスクを抑えて長期でコツコツ利益を積み上げる」「リスクをとって短期で大きなリターンを狙う」など)に合った銘柄をある程度絞り込むことが可能です。

ここでは、米国ETF選びのポイントをまとめます。

【米国ETF選び5つのポイント】

①純資産総額が多いか

純資産総額は、ETFの規模の大きさを表します。

純資産総額は主に基準価額の上下と受益権口数の増減で変動します。

基準価額の上下を除いて考えると、買いたい投資家が多い銘柄は受益権口数が増加し、純資産総額も増加することから、人気度を示すバロメーターの1つとして利用してみましょう。

以下は当社取り扱い米国ETFの中で時価総額が大きい5銘柄です。

<条件>

- 当社取り扱いのある米国ETF(2025年7月16日時点)

- 純資産総額の大きい上位5銘柄(2025年6月30日時点)

- 同じ投資指標と連動するETFは除外

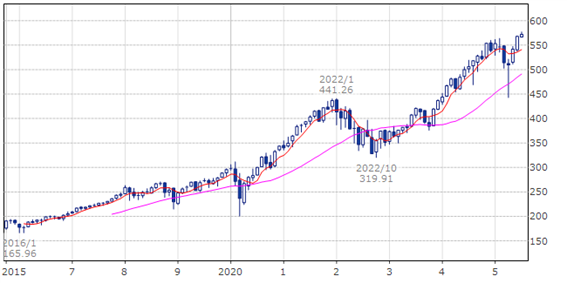

バンガード S&P 500 ETF(ティッカー・現地コード:VOO) バンガード S&P 500 ETF(ティッカー・現地コード:VOO)

米国の主要業種を代表する500銘柄で構成されているS&P500インデックスに連動する投資成果を目指すETFです。

- 月足表示、2025年7月まで

- 価格はNYSEBQT参照

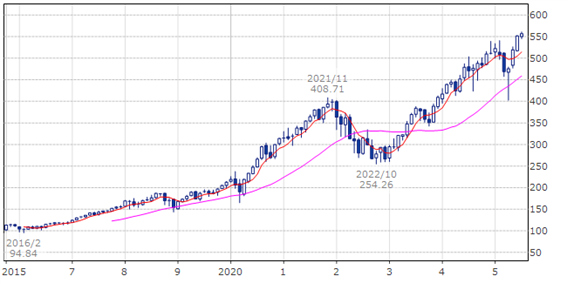

バンガード トータル ストック マーケット ETF(ティッカー・現地コード:VTI) バンガード トータル ストック マーケット ETF(ティッカー・現地コード:VTI)

米国株式市場における投資可能銘柄のほぼ100%をカバーしているCRSP米国トータル・マーケット・インデックスに連動する投資成果を目指すETFです。

- 月足表示、2025年7月まで

- 価格はNYSEBQT参照

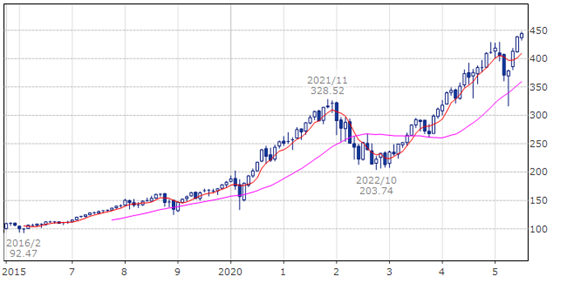

インベスコ QQQ トラスト(ティッカー・現地コード:QQQ) インベスコ QQQ トラスト(ティッカー・現地コード:QQQ)

Nasdaq100インデックスと同等の投資成果を目指すETFです。Nasdaq証券取引所に上場している米国内外の非金融系大企業の時価総額上位100社で構成されています。

- 月足表示、2025年7月まで

- 価格はNYSEBQT参照

バンガード 米国グロース ETF(ティッカー・現地コード:VUG) バンガード 米国グロース ETF(ティッカー・現地コード:VUG)

米国の大型グロース株で構成される CRSP米国ラージキャップ・グロース・インデックスに連動する投資成果を目指すETFです。

- 月足表示、2025年7月まで

- 価格はNYSEBQT参照

バンガード FTSE 先進国市場(除く米国)ETF(ティッカー・現地コード:VEA) バンガード FTSE 先進国市場(除く米国)ETF(ティッカー・現地コード:VEA)

米国を除く、カナダ、欧州地域の先進国市場、および太平洋地域の先進国市場の大型株・中型株・小型株の約3,700銘柄で構成されるFTSE先進国オールキャップインデックスに連動する投資成果を目指すETFです。

- 月足表示、2025年7月まで

- 価格はNYSEBQT参照

- 上記に紹介した米国ETFはほとんどが指数の連動を目指したETFであり、完全一致を保証するものではございません。

②出来高が多いか

ETFは、株式と同じようにリアルタイムで取引できるのがメリットのひとつです。

しかし、出来高が少ない銘柄を選んでしまうと、思い通りのタイミングで取引できないケースも出てくるので注意が必要です。

出来高が多く流動性が高い銘柄は売買する際に約定しやすいですが、反対に出来高が少なく流動性が低い銘柄は希望価格で売買が成立しないこともあります。

出来高が多いということは、取引が活発に行われている証拠です。

「リアルタイムで取引可能」というETFのメリットを効果的に享受するためにも、できるだけ出来高の多い銘柄を選ぶようにすることもポイントです。

③経費率は低いか

経費率とは、純資産総額に対して運用するために必要な費用がどれくらいの割合かを示したもので、これが低ければ保有中に発生するコストを抑えることができます。

運用コストが低いほど利益率は高まるため、できるだけ経費率の低い銘柄を選んだほうが投資効率は良いといえるでしょう。

特に長期保有を想定している場合には、重要なポイントになります。

④分配金は出ているか

ETFでは、一般的な投資信託と同じく「分配金」が支払われることがあります。

分配金は、決算期間中に発生した運用益から信託報酬などのコストを控除した金額のことで、分配金の利回りや分配される頻度・タイミングはETFによって異なります。

なお、分配金が出ないETFも存在するので、購入前に確認するようにしましょう。

長期運用で値上がり益を狙いたいのであれば分配金が出ないETFを選んだ方がよい場合もありますが、収益の一部を分配して欲しいと考えるのであれば分配金が出ているか、どのくらい出ているかはチェックしておくとよいかもしれません。

- 分配金は元本の一部払い戻しである可能性もあるため注意が必要です。

⑤どのような銘柄を組み入れているか

米国ETFは組み入れ銘柄にそれぞれ特徴があり、「高配当利回り銘柄を対象としたETF」や「ナスダック上場銘柄のうち時価総額上位100銘柄を対象としたETF」、「金融セクターの銘柄を対象としたETF」など、種類が豊富です。

どのような銘柄を組み入れているかで、パフォーマンスやリスク、分配金などが異なります。

自分の投資スタイルに近い特徴を持つETFを選ぶことが大切です。

まとめ

米国ETFへの投資は、長期的な資産形成を目指す上で有効な選択肢の一つです。

ETFを選ぶ際には、純資産総額、出来高、経費率、分配金の有無、組み入れ銘柄など、さまざまな要素に目を向けて、自分の投資スタイルに合った銘柄を見つけてみてください。

また、分散投資効果を最大限に活かすために、複数のETFを組み合わせてポートフォリオを構築することも戦略のひとつです。

投資を始める前には、各ETFの詳細情報とリスクをしっかりと確認し、慎重に検討しましょう。

三菱UFJ eスマート証券の証券口座を

開設済みの方

米国株式のお取引きを始める