2025年8月28日

米国株はどちらがオススメ?グロース投資とバリュー投資

株式の投資方法として、「グロース投資」と「バリュー投資」の2種類があります。

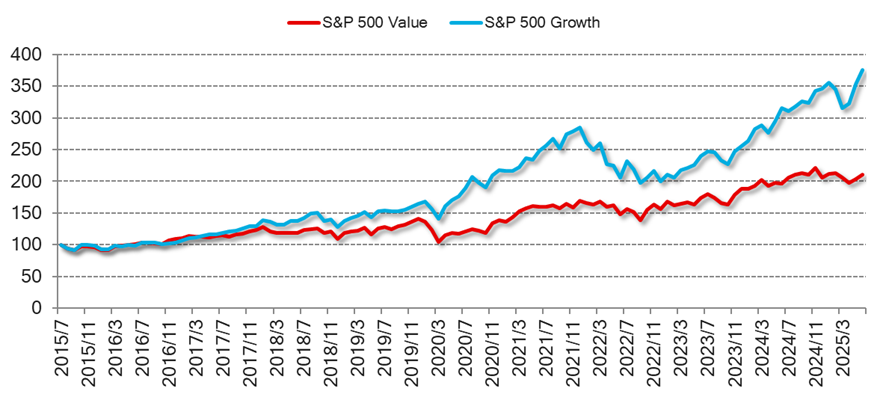

近年の米国株市場は、マグニフィセント・セブンなどのハイテク株を中心に高収益力を誇る会社への期待が高まっており、グロース投資優位の地合いが続いていました。

S&P ダウ・ジョーンズ・インデックスのデータをもとに三菱UFJ eスマート証券が作成

2015年7月終値を100として指数化

2015年7月から2025年6月の10年間を比較

ただ、グロース投資とバリュー投資のどちらに優位性があるかは基本的に市場環境によって変化するため、今後もグロース投資優位の状況が続くとは限りません。

例えば、米国のインフレ率が上昇すると米政府は政策金利を引き上げて金融の引き締めを行い、インフレの行き過ぎにブレーキをかけようとしますが、そのような局面ではバリュー投資が優位になる可能性もあります。

米国株投資を考える際は、市場環境がグロース投資とバリュー投資のどちらに優位な状況であるかを見極めた上で、自分の投資傾向に合っているかどうかをよく比較検討することが大切です。

ここでは、両者のメリット・デメリットをそれぞれ紹介するので参考にしてください。

グロース投資のメリット・デメリット

グロース投資とは、会社の成長性(グロース)や将来性が市場平均よりも高いと期待されている銘柄(グロース株)に投資する方法です。

個別銘柄の代表的な投資尺度であるPER(株価収益率)やPBR(株価純資産倍率)が多少割高でも、今後の成長性や将来性を評価して積極的に投資するという考え方になります。

グロース投資では、成長していく企業を見極める目利き力がとても重要になります。

| グロース投資のメリット |

|

|---|---|

| グロース投資のデメリット |

|

グロース投資のメリット

大きな収益を得られる可能性がある

グロース投資の最大のメリットは、将来的に大きな収益を得られる可能性がある点です。

銘柄にもよりますが、場合によっては数倍から10倍以上に株価が上昇するケースもあり、最終的に運用が成功した場合、相応の収益を得られます。

グロース株として近年有名な企業は、マグニフィセント・セブン( アルファベット(Google) アルファベット(Google)、 アップル(Apple) アップル(Apple)、 メタ・プラットフォームズ(Meta) メタ・プラットフォームズ(Meta)、 アマゾン・ドット・コム(Amazon) アマゾン・ドット・コム(Amazon)、 マイクロソフト(Microsoft) マイクロソフト(Microsoft)、

の「GAFAM」と呼ばれる5社に、 エヌビディア(NVIDIA) エヌビディア(NVIDIA)、 テスラ(Tesla) テスラ(Tesla)、

を加えた7社)と呼ばれる企業群です。

- 過去の実績であり、今後の成果を保証するものではありません。

長期と短期のどちらの運用でも利用できる

グロース投資では、成長が見込める銘柄を長期で保有するのが基本ですが、短期的な運用でも利益を得られるケースがあります。

例えば、対象となる会社の決算内容が良かった場合や、会社にとって今後の成長が約束されるような重大発表があった場合などには、短期間で株価が大きく上昇する可能性もあります。

そのようなグロース株をタイミング良く売買できれば、短期の運用でも十分な利益を得られる可能性があります。

グロース投資のデメリット

大きな損失を被る可能性がある

グロース投資は大きな収益が期待できる一方で、株価の下落により大きな損失が出るリスクもあります。

銘柄の割安感をあまり考慮しないで投資する分、業績悪化や成長鈍化などの不安材料が出ると株価が敏感に反応して下落しやすいです。

グロース株を保有している場合は、ニュースをこまめにチェックするなど、その会社の情報収集を怠らないようにしましょう。

配当金が期待できない場合もある

一般的に、グロース株は「配当金が支払われない」または「配当金が少ない」場合があります。

したがって、グロース株は配当金目当ての投資には不向きといえそうです。

成長を重視する会社の多くは、利益が出ていても配当金に回すのではなく、業績拡大のために設備投資など事業に再投資する傾向があります。

その方が将来的に株主に還元できると考えているからです。

バリュー投資のメリット・デメリット

バリュー投資は利益や純資産の大きさ、配当利回りなど会社の価値(バリュー)に着目し、その価値に対して現在の株価が割安な銘柄(バリュー株)に投資する方法です。

現在の株価が、本来の価値まで値上がりすることを期待して投資します。

一般的には、PERやPBRの値が低い銘柄が割安とされています。

| バリュー投資のメリット |

|

|---|---|

| バリュー投資のデメリット |

|

バリュー投資のメリット

株価の下落リスクが相対的に低い

バリュー投資では、会社の利益や純資産に対して株価が元々割安になっている銘柄を購入するので、株価が下がるとしても一定の限度があると考えられ、グロース株よりも大きく下落するリスクは低いといえそうです。

「安いところで買って高くなったところで売る」投資スタイルなので、中長期的な目線で株価の成長する可能性があることもメリットです。

配当金狙いと相性が良い

バリュー株は株価が割安なため、グロース株と比較した際に配当利回りが高くなる傾向にあります。

S&P 500 Growth指数とS&P 500 Value指数の組み入れ上位10銘柄の配当利回りの平均を比較したところ以下のようになりました。

- S&P 500 Growth指数:0.36%

- S&P 500 Value指数:1.99%

- S&P ダウ・ジョーンズ・インデックスとーケットデータをもとに三菱UFJ eスマート証券が調査

2025年7月16日時点 - 小数点第3位以下切り捨て

- この比較は特定の一時点における結果で、将来の成績を保証するものではありません。

配当利回りの高い銘柄を長期で保有すれば、株価が大きく上昇しなくても配当金によって利益を享受できる可能性があります。

バリュー投資は、株価の値上がり益よりも配当金による収益を重視している投資家には適しているかもしれません。

バリュー投資のデメリット

大きなリターンを期待しにくい

バリュー投資は、グロース投資に比べリスクは低めですが、短期間で大きなリターンを期待しにくいのがデメリットです。

バリュー株の値動きや値幅は地味になりがちで、中長期的にゆっくりとした株価の上昇は期待できるものの、5倍、10倍というような急成長を遂げる銘柄は相対的に多くありません。

利益が出るまでに時間がかかりやすい

中長期での運用が前提となるバリュー投資は、利益が出るまでに時間がかかってしまう場合もあります。

また、安値水準で放置されている銘柄に投資するとなると、将来的な株価上昇を見込んでいても想定通りにいかず、底値圏に停滞し続ける可能性もあります。

バリュー投資で成功するには、辛抱強く待つことが重要かもしれません。

まとめ

この記事では、グロース投資とバリュー投資の特徴、メリット、デメリットを詳しく解説しました。

近年の市場トレンドや経済環境を考慮しながら、どちらの投資スタイルが自分の投資目標やリスク許容度に合っているかを見極めることが重要です。

それぞれの投資方法の理解を深め、ご自身の投資方針のご参考にしてみてはいかがでしょうか。

三菱UFJ eスマート証券の証券口座を

開設済みの方

米国株式のお取引きを始める