株式アナリストの鈴木一之です。

2021年9月の「HOTな銘柄、COOLな銘柄」をお届けします。

最初に株式市場の全体から見てゆきます。

全体相場の振り返り

9月相場は株価が上に下に激しく動きました。

東京オリンピックとパラリンピックを無事に開催して安堵したのか、前月の8月相場の株価はいくぶん沈滞気味に推移しました。

9月は膠着状態を跳ね返すかのように、スタートダッシュは勢いよく始まりましたが、それが月半ばで3万円の大台を回復したところでピークとなり、後半は下落基調が目立ちました。

終わってみれば、日経平均は月間を通じてほぼ「往って来い」となりました。

9月の株式市場を取り巻く経済・社会環境で特筆すべきは次の点です。

- 1、コロナウイルスの感染拡大と、その急速な収束(経済再開への期待)

- 2、菅首相の退陣表明、自民党総裁選の実施

- 3、半導体不足、コンテナ船不足が強まる、資源価格の上昇、製造業は生産抑制へ

- 4、中国の大手不動産会社、恒大グループに債務不履行の恐れ、中国経済も鈍化

- 5、米国では金利上昇が再び強まる、テーパリング開始に向けての思惑が交錯

- 6、米国株式市場に調整ムードが強まる、S&P500は8か月ぶりに下落

依然として多くの不透明要素に包まれる状況が続いています。

それらすべての原因がコロナウイルスの感染拡大に帰着しています。

先進国、新興国を問わず、あらゆる国の政治と経済が、コロナウイルスの影響から逃れられない状況に置かれています。

金利上昇、資源価格上昇が株価の重荷に

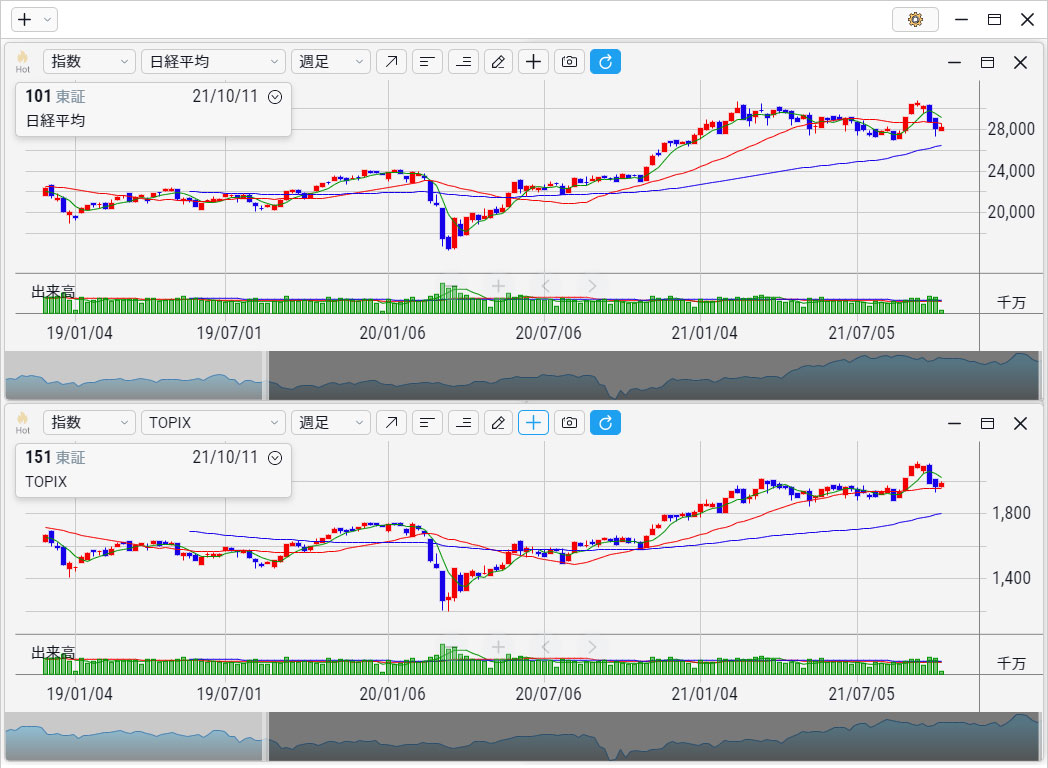

月間のパフォーマンスでは、日経平均は前月末の28,089円から29,452円へと、1か月で+4.855%とまずまずの上昇を記録しました。

月末値を比較すると穏やかな上昇にとどまっていますが、折り返しの9月14日には、月間高値となる30,670円まで上昇する場面もありました。

この地点での上昇率は+9.19%に達します。

日経平均に関しては、月初と月末が安く、月の半ばが最も高い「山」型の形状となっています。

TOPIXも同様に、月末値では8月末の1,960から9月末は1,960へ+3.57%の上昇となりました。

8月とは逆に日経平均をアンダーパフォームする結果となりました。

日本銀行が4月にETFの購入を事実上ストップして以来、TOPIXのパフォーマンスが日経平均を上回る状態が続いていましたが、9月相場ではそれがいったん止まったことになります。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年10月12日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

マザーズ市場は8月に+4.61%と上昇が群を抜いていましたが、9月相場では▲0.70%と反対にひとりだけ軟調さが目立ちました。

業績相場の色彩が一段と強まる中で、日経平均やTOPIXが上昇するように、大型株への資金シフトが目立つ展開となりました。

米国市場は調整ムードが一段と強まりました。

バイデン政権の誕生以来、昨年暮れから今年8月まで劇的なまでに順調な上昇基調を維持していたので、いつ調整が訪れても不思議ではない状態でした。

9月はその調整期がようやく訪れたというイメージです。

NYダウ工業株は▲4.29%の下落となりました。

より大きく下落したのはNASDAQです。

前月までのあまりに好調な上昇を受け継ぎ、月初は史上最高値を更新して始まりましたが、終わってみればNASDAQは5か月ぶりの下落となる▲5.31%を記録しました。

S&P500も7か月連続の上昇という記録を樹立したのちに、9月相場は▲4.75%の下落となりました。

米国株式市場の下落を導いたのは、やはり金利の上昇です。

世界中の関心が米国の金融政策の行方に集中するという状況が続いており、FRBによる資産買い入れの停止、いわゆるテーパリングの開始時期はいつか、という議論が連日のようになされています。

欧米ではコロナウイルスのワクチン接種と「ワクチンパスポート」の導入が進み、新規の感染者数も徐々に減少して、経済再開の動きが強まっています。

それに伴って資源価格の高騰が勢いを増しています。

原油価格はWTI先物価格で、8月末の68.47ドルから9月末には75.26ドルへ、+9.92%も上昇しました。

これに連動して長期金利も上昇しています。

米国10年国債の金利は8月末の1.30%から、9月末には1.48%まで急騰しました。

月内で最も高い水準は9月28日の1.54%です。

為替市場では、米国の金利上昇に突き動かされて久しぶりにドルが買われています。

ドル円で8月末の109円99銭から、9月末には111円27銭まで上昇しました。

感染状況、テーパリング、恒大問題、総裁選、9月の懸念材料①

9月の株式市場は前半と後半で値動きががらりと変わりました。

それほどの変化は複数の要因によってもたらされていますが、最も大きな要素は国内の政局です。

9月3日(金)、それまで自民党総裁選に出馬の意欲を強く示していた菅義偉首相が立候補を断念し、首相退陣を表明しました。

急転直下、このビッグニュースを受けて週末にもかかわらず株式市場は大きく上昇し、日経平均はこの日1日で+584円も値上がりしました。

終値で6月28日以来の29,000円の大台を回復して引けました。

ここから2週間、9月前半は株価が上昇基調を維持し、日経平均は3万円の大台を回復するまでになりました。

出遅れていたTOPIXもようやく上昇波に乗ることができ、30年ぶりの高値に進みました。

しかしその勢いは9月半ばを折り返したところから急に失速し、月末に向けて軟調な値動きに逆戻りしました。

ひと月の間にこれほどの「強→弱」が切り替わることも珍しいように感じます。

前半と後半の変化を探ると次のようになります。

手元のメモをめくると、9月前半のマーケット参加者の念頭にあった好悪材料は以下のようなものでした。

- (1)デルタ株の感染拡大、重症者数は過去最高を更新、自宅療養中の死亡増加

- (2)自民党総裁選が前倒し、衆院選の「顔」選び、政局の流動化

- (3)カブール陥落、タリバンが政権奪取、米軍の撤退完了

- (4)米FOMC議事録、ジャクソンホール通過でテーパリングは急がずと

- (5)半導体不足とデルタ株拡大で、トヨタが9月に4割減産、年間計画は変更なし

- (6)商品市況が下落、中国の景気鈍化懸念、物価高が徐々に生活圏に浸透

これだけでもかなりの数にのぼります。

それだけ不透明要素が強い状況ですが、それが9月後半になるとその数はさらに増えました。

- (1)中国、恒大集団のデフォルト懸念、中国政府による規制強化

- (2)米国、長期金利の急上昇、わずか半月で1.30%から1.54%へ

- (3)米国、連邦政府の債務上限問題、米国政府のデフォルトリスク

- (4)欧州、物価上昇が鮮明、ガソリン・燃料不足が深刻でLNG価格が急騰

- (5)中国、景気鈍化の懸念、9月製造業PMIが1年7か月ぶりに「50」割れ

- (6)日本、8月鉱工業生産が2か月連続で低下、半導体不足が影響

- (7)日本、自民党総裁選、岸田文雄氏が新総裁に選出、岸田派は主要ポストゼロ

- (8)日本、コロナ鎮静化、10月1日に緊急事態宣言を解除、経済再開

- (9)日本、10月日銀短観、5四半期連続で改善、ただし先行きには慎重

それらのうちでどれが、どれくらい株式市場に悪影響を及ぼしているのか、明確に指摘することがむずかしくなっています。

市場の焦点を整理すると、

- (1)コロナウイルスの感染状況

- (2)米国の金融政策、テーパリング

- (3)中国・恒大集団のデフォルト問題、景気の鈍化懸念

- (4)自民党総裁選

の4つに絞り込むことができます。

(1)コロナウイルスの感染状況

9月初旬の時点では、コロナウイルスの感染拡大はきわめて深刻な状況にありました。

今回の感染第5波では、それまでの第1~第4波とは比べものにならないほど新規の陽性者数が急増しました。

東京オリンピックが閉幕した直後の8月20日過ぎが最も多く、日本全体では1日で25,000人を超えるまでに増加していました。

重傷者数も9月初旬では日本全体で2,000人を上回る日が続きました。

各自治体で重傷者用のベッドが満杯という状態が続き、自宅待機中に病状が悪化したので救急車を呼んでも受け入れ可能な病院がなく、自宅待機中に亡くなるという悲惨な事例が相次ぐという状況でした。

後段でも触れますが、このようなコロナ対策への不手際が、巡り巡って政権の座にあった菅首相がわずか1年で退陣に追い込まれる理由のひとつになったと考えられます。

その状況が9月上旬を境にがらりと変わりました。

感染者数が急速に減少に向かいました。

その理由として、ワクチン接種が日本の人口比で50%を上回ったこと、あまりにひどい感染状況と医療提供体制の不備が繰り返しメディアで報じられたことで、人々の行動抑制の一助となったこと、などが考えられましたが、本当のところ専門家の間でもなぜ感染者数がこれほどまで急速に減少しているのか、正確な理由はよくわかっていないそうです。

日本ばかりでなくこの時期、世界の国々で一斉に新規感染者数が急減しました。

この状況を受けて、19都道府県で7月から発令されていた緊急事態宣言、まん延防止等重点措置が10月1日より解除されました。

すべての都道府県で解除されるのは4月4日以来のことです。

さっそくそれまでの行動抑制の大半が緩和され、飲食店では酒類の提供が解禁されました(自治体の時短要請は残る)。

県境をまたぐ移動、イベント、商業施設の入場制限、結婚式など各方面でコロナ自粛に関わる規制の大半が緩和されました。

久しぶりに各地の繁華街が人出でににぎわい、経済再開が図る動きが進められています。

もっとも「経済再開」と言っても、国際航空便はまだ厳しく管理され、減便された状態のままにあります。

コロナ前の状態に戻るにはまだ相当の時間がかかりそうです。

航空貨物便が制限されていることもあって、その分の輸送量が船便に偏るという状況は解消せず、コンテナ船不足が長期化しています。

当初はこの秋にもコンテナ船不足は解消するとみられていましたが、さらに長びいて来年2月ごろまでは今の状況が続くという見方が大勢を占めています。

その物流網の混乱の長期化が、企業の生産活動を滞らせる主因となっている模様です。

日本は自動車産業を中心に工場の停止、減産が長引いており、それが世界的に経済活動を鈍らせています。

9月は景気の鈍化を示す経済統計が徐々に目立つようになりました。

イギリスでは運転手が不足してトラック輸送が滞り、ガソリンスタンドにガソリンが届かず燃料を求める長蛇の列ができています。

軍隊が出動して物流の目詰まりを解消しようという努力が続けられています。

欧州は冬場を前にしてLNG価格の高騰による電力・ガス料金の上昇が人々の暮らしを直撃しています。

ワクチン接種率に関しても、日本を含め先進国では人口の50~60%に達していますが、それ以上に進めようとすると問題はずっとむずかしくなります。

ワクチンパスポートを発行して受領者に特典を与えたり、政府の強制的な命令で接種を進めようとしていますが、いずれもうまくいきません。

「集団免疫」を確立するという目標も徐々に薄れてきたようです。

日本では10月1日に発表された日銀短観で、代表的な「大企業・製造業」の業況判断が5四半期続けて改善を示しました。

しかし先行きの見通しに対しては、ここに来て企業は慎重な姿勢を示すようになっています。

経済の現状は閉塞感の強い状況から抜け出しているわけではなさそうです。

(2)米国の金融政策、テーパリング

9月相場も米国の金融政策に関してマーケットの関心が集中しました。

8月末のジャクソンホールでの講演に続いて、9月22~23日には米国でFOMCが開催されました。

おりしもこの時期は、市場の関心が後段で触れる中国の恒大グループのデフォルト問題に集中していました。

そのためにこのFOMCは、いつになく市場参加者の注意が払われず、警戒感の薄いまま開催されたような印象がありました。

意外なほどノーマークに近い状態で迎えた9月のFOMCで、パウエル議長は「次回の会合がある11月にもテーパリングの開始を決定する」と明らかにしました。

さらに現在のゼロ金利を2022年に前倒しして解除する可能性にも言及しました。

このFOMCでは18人のメンバーがそれぞれの見通しを示しました。

それによれば、半数の9人が2022年に利上げを見込んでいることになり、前回の6月の見通しにあった2023年から前倒しされたことが明らかになりました。

その上で2023年と2024年には、それぞれ年3回ずつの利上げがあるとの見通しも判明しました。

パウエル議長は「テーパリングは来年半ばまでに終えるのが適当」とした上で、同時に「テーパリングの開始が利上げを意味するわけではない」ともつけ加えました。

急速な引き締め観測が市場に広がるのを牽制しています。

物価上昇が進行している現状については、「落ち着くまでにはまだ数カ月かかるだろう」との見通しに変更され、ここに至って「インフレは一時的」という従来の見方が軌道修正されました。

供給面での制約が予想より長引くとの見方から、FOMCの参加者は2021年の物価上昇率の見通しを上方修正し、それほどまでに足元の物価上昇、中でも資源エネルギー価格の上昇は激しくなっています。

FRBが物価上昇の長期化を認めるスタンスに転じたことが、9月相場において長期金利の上昇に弾みがついた原因のひとつと言えそうです。

それまで無風だった米国の長期金利は一気に上昇に火がついて、10年国債の金利は9月22日の1.30%から、9月末には1.54%まで急上昇しました。

これは「FOMCショック」と呼ばれた6月半ば以来、3か月ぶりの高い水準です。

そして今回はさらに、米国政府の債務上限問題が重なってきます。

イエレン財務長官は9月30日、議会が政府の債務上限規制を引き上げるか、あるいはいったん凍結しなければ、10月18日以降は政府の資金繰りが行き詰まると警告しました。

米国の財務長官が国債デフォルトのリスクに言及したのです。

インフレに対するFRBのスタンスの変化、および財務長官によるデフォルトリスクへの言及、エネルギー価格の急上昇、そこに景気の鈍化を示すマクロ経済データが重なって、不況下での金利上昇、いわゆるスタグフレーションに陥る可能性が現実的なものとなってきました。

これが米国の株式市場が軟調な展開を余儀なくされた一番の原因とみられます。

歴史的に9月は、ただでさえ株価が下落しやすい独特の季節性を持っています。

今年はそこに上記のような複数のリスクが重なって、NYダウ工業株は1週間の間に▲500ドル以上も下落する場面を何度も繰り返しました。

とりわけNASDAQのテクノロジー株のような、金利上昇に抵抗力の小さい、バリュエーションの高い銘柄が調整局面に入ったと見られます。

長くなりますので、(3)中国・恒大集団のデフォルト問題、景気の鈍化懸念、と(4)自民党総裁選については後段に回します。

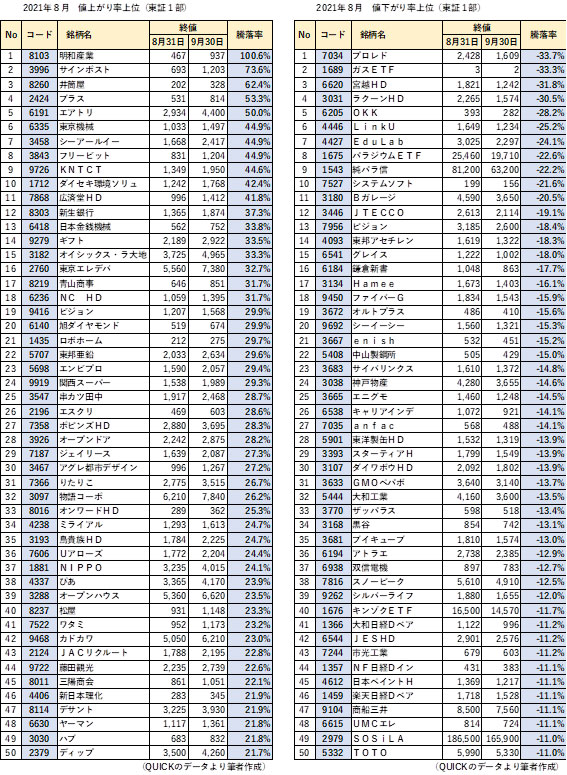

まず9月相場で値上がりした「HOTな銘柄」と値下がりした「COOLな銘柄」をご紹介します。

「HOTな銘柄」

9月相場で値上がりの顕著だった銘柄、いわゆる「HOTな銘柄」は次のようなグループに分けることができます。

- (1)「アフターコロナ」、経済再開を期待する銘柄

- (2)好決算銘柄

- (3)資本政策に関連した銘柄

これらを順を追ってご紹介します。

(1)「アフターコロナ」、経済再開を期待する銘柄

すでに見てまいりましたように、9月に入るとそれまで猛威を振るっていたコロナウイルスの感染拡大が急速に鎮静化してゆきました。

なぜ感染者数が急減しているのか、実のところその理由は専門家でもよくわからない、ということだそうですが、ワクチン接種で先行しているイギリスのように、新規の感染者数をゼロにするという目標を掲げるのではなく、ある程度のところで経済活動を再開させる感染症との共存を打ち出す国も増えてきました。

日本でも9月半ば以降、明らかに感染者数が減少したこともあって、緊急事態宣言を解除して経済活動を再開させる状況が生まれやすくなりました。

それに伴って株式市場では、消費関連のサービス業を中心に、外出自粛やソーシャル・ディスタンス(社会的な距離を保つ)政策によってダメージを受けた銘柄が一斉に上昇に転じました。

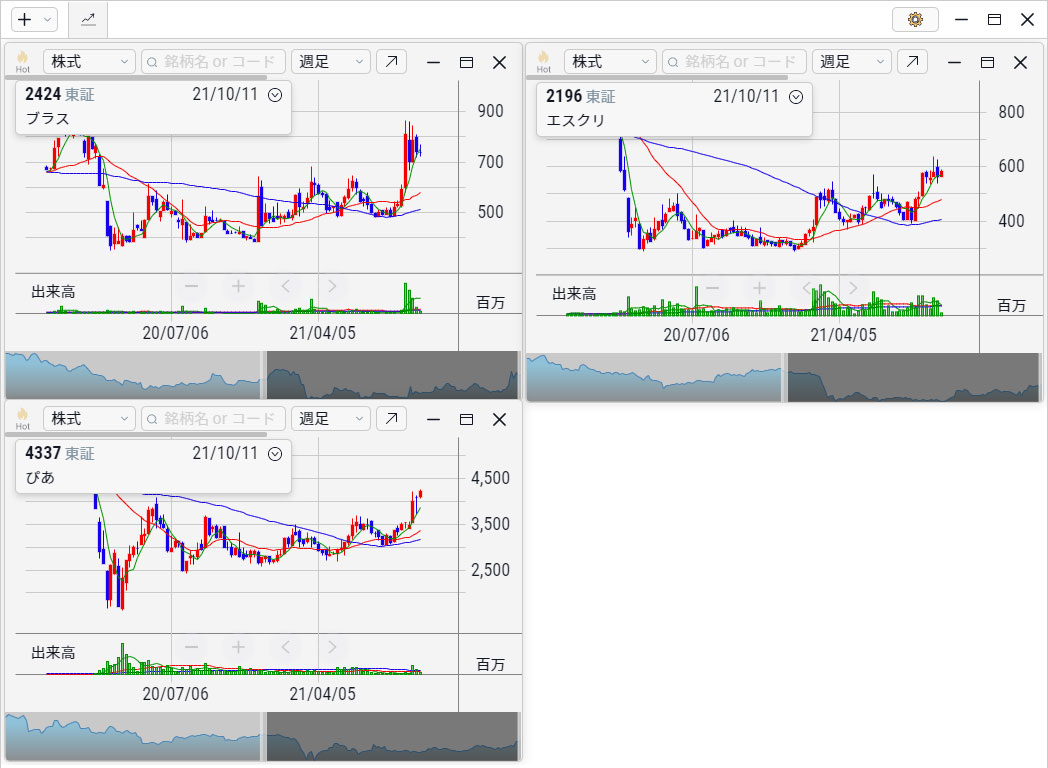

動きが目立っているのは、たとえばウェディング業界のブラス(2424、第4位、531円→814円、+53.3%)です。

ブラスは愛知県名古屋市に本社を置き、東海地方を中心にゲストハウス型ウェディング事業を展開しています。

コロナ危機で結婚式・披露宴が次々と延期、中止されたために、2020年7月期の決算では、売上高が79.8億円(▲23%)に大きく落ち込み、営業利益も▲9.9億円の赤字に転落しました。

それでも感染防止策を万全にした上で、前期は2,500組を超える結婚式を挙行したことから、9月半ばに発表された2021年7月期の決算では、売上高が93.4億円(+17.0%)、営業利益は3.2億円の黒字に浮上することができました。

株価はこのサプライズ決算を受けて、500円台から800円を超えるまで急上昇を遂げました。

同業のエスクリ(2196、第26位、469円→603円、+28.6%)も大きく上昇しました。

業種は異なりますが、コンサート、スポーツなどイベントのチケット販売を担うぴあ(4337、第38位、3,365円→4,170円、+23.9%)の株価も同じように急上昇しています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年10月12日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

9月相場ではこのほかにも、宿泊・ホテル、航空会社、鉄道会社、アパレル、百貨店、外食、ファミレス、居酒屋など、広い範囲にわたるサービス産業が全面的に物色されるようになりました。

いずれもコロナ危機で厳しい状況を突きつけられた業種および企業です。

【旅行代理店、格安チケット、ホテル、旅行者向けルーター貸出】

エアトリ(6191、第5位、2,934円→4,400円、+50.0%)

KNT-CT(9726、第9位、1,349円→1,950円、+44.6%)

ビジョン(9416、第19位、1,207円→1,568円、+29.9%)

オープンドア(3926、第28位、2,242円→2,875円、+28.2%)

藤田観光(9722、第44位、2,235円→2,739円、+22.6%)

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年10月12日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

【アパレル、百貨店】

青山商事(8219、第17位、646円→851円、+31.7%)

オンワードHD(8016、第33位、289円→362円、+25.3%)

ユナイテッドアローズ(7606、第36位、1,772円→2,204円、+24.4%)

松屋(8237、第40位、931円→1,148円、+23.3%)

三陽商会(8011、第45位、861円→1,051円、+22.1%)

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年10月12日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

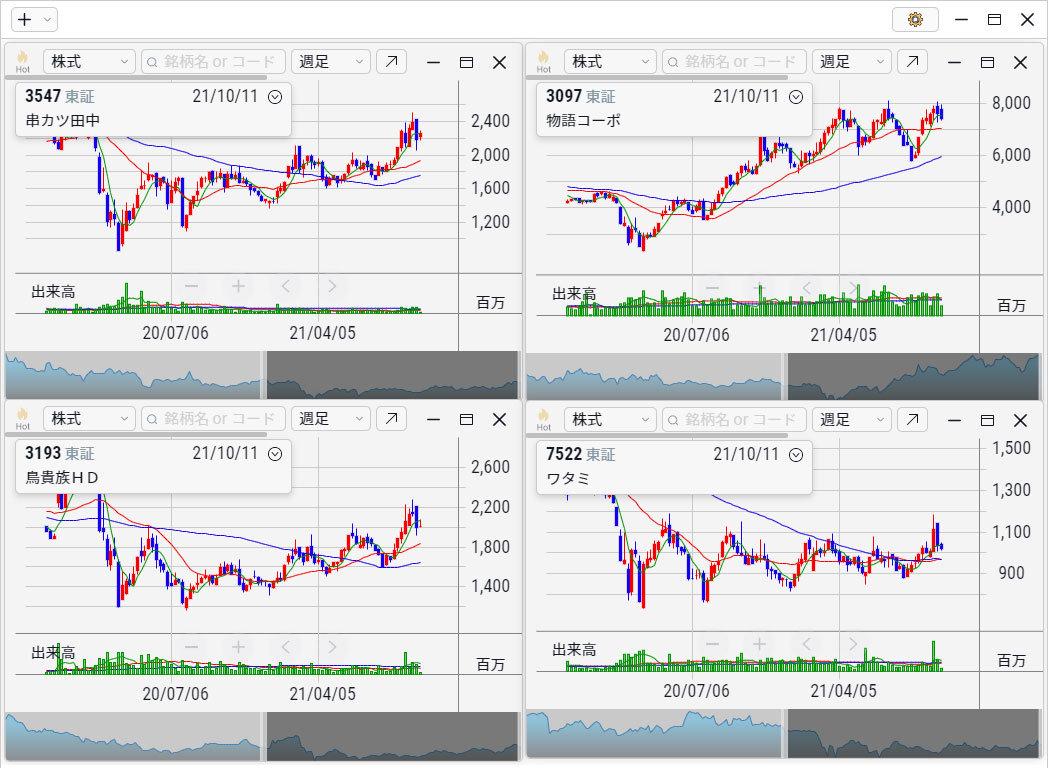

【外食、居酒屋】

串カツ田中(3547、第25位、1,917円→2,468円、+28.7%)

物語コーポ(3097、第32位、6,210円→7,840円、+26.2%)

鳥貴族HD(3193、第35位、1,784円→2,225円、+24.7%)

ワタミ(7522、第41位、952円→1,173円、+23.2%)

ハブ(3030、第49位、683円→832円、+21.8%)

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年10月12日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

昨年暮れの第3波、および今年5月の第4波の時にも、感染者数のピークアウトとともにこれらの「アフターコロナ」銘柄が一斉に物色されました。

今回の第5波は感染拡大の規模が以前と比べてはるかに大きかった分だけ、その後の株価の反動高もこれまでにない規模に広がっています。

(2)好決算銘柄

コロナ危機でも業績のよい企業は数多く存在します。

9月相場でもそんな好業績銘柄が物色されました。

いつの時代も株式投資の鉄則は「業績のよい銘柄」を選び出し、その企業に資金を投じることだとあらためて思います。

フリービット(3843、第8位、831円→1,204円、+44.9%)は、ネット接続業者向けに回線接続などの通信インフラを提供する事業を行っています。

近年は5Gの普及に伴ってMVNO(仮想移動体通信事業者)の格安スマホのサービスが伸長しています。

9月10日に発表した2022年4月期の第1四半期(5ー7月)の業績は、売上高で106億円、営業利益で10.3億円に達しました。

会計基準を「収益認識基準」に変更しているため、前年の数値と比較できませんが、補正後の数値を比べると営業利益は+3割近い大幅な増益となりました。

今回の第1四半期の時点ですでに年間の利益計画の4割以上を計上しており、業績の好調ぶりが確認されたことから、フリービットの株価はここから大きく動意づきました。

横浜家系ラーメン「町田商店」を展開しているギフト(9279、第14位、2,189円→2,922円、+33.5%)も業績好調で上昇した銘柄です。

ラーメンチェーン店のギフトは外食企業に属し、前述したカテゴリーの「アフターコロナ銘柄」に属する企業です。

しかし業績面では他の外食企業にはない独自の強さが光っています。

昨年春のコロナ危機の第1波からテイクアウト商品の開発に取り組み、本来は持ち帰りになじまないラーメン業界にあって持ち帰り商品を定着させました。

そうした創意工夫が経営の随所に散りばめられ、9月14日に発表した2021年10月期の第3四半期(11ー7月)の決算は、売上高が97.5億円(+22.4%)、営業利益は6.6億円(+116.2%)と、逆風下にもかかわらず大幅な伸びとなりました

ラーメンという日常的な食事を提供していること、アルコール類はもともとメニューでは出さず、顧客の回転も早く、コロナ拡大の状況でも直営店は安定して事業を行っていることから、今期は2年ぶりに最高益を更新する見込みです。

株価はこの決算数字を見て再び上昇基調に戻り始めました。

好調が続く半導体関連株でも、商社の東京エレクトロン デバイス(2760、第16位、5,560円→7,380円、+32.7%)、製造用容器のミライアル(4238、第34位、1,293円→1,613円、+24.7%)がそれぞれ決算発表をきっかけに上昇しています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年10月12日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

半導体関連株は業界全体がきわめて好調のため、売りが出にくいと見られます。

実際に予想通りの好決算が発表されると、そこで「材料出尽くし」となってしまう企業も多いのですが、半導体セクターに関してはすでにかなり値上がりしていても、そこから新たな上昇波動が始まるケースが見られます。

ただしさすがに半導体セクターと言えども、そのような銘柄は徐々に少なくなってきたようにも感じられます。

先駆した主力の半導体関連企業は上値が重たくなりつつあります。

(3)資本移動、資本政策に関連した銘柄

カテゴリーの名称がうまく定まらないのですが、TOB、MBO、配当政策に関連する変化のあった銘柄の上昇が目立っています。

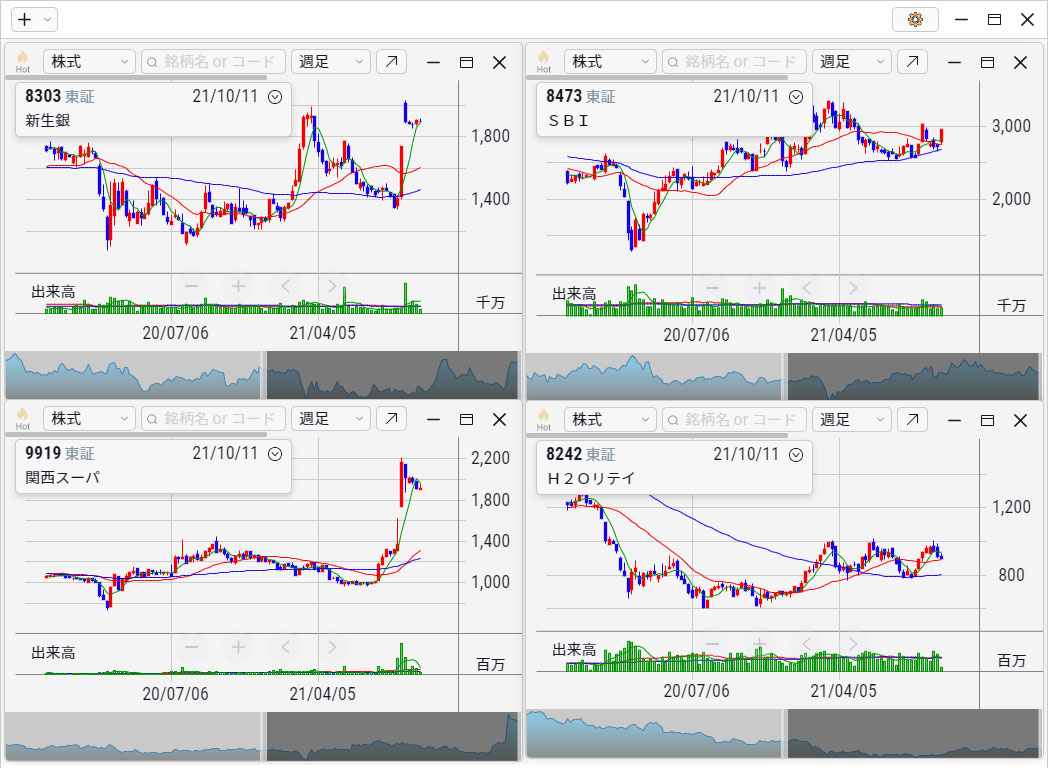

その代表格が新生銀行(8303、第12位、1,365円→1,874円、+37.3%)です。

SBIホールディングス(8473)が金融庁の認可を得た上で、最大で48%まで保有割合を増やすことを目指してTOBを発表しました。

これによって株価が大きく動意づきました。

関西スーパー(9919、第24位、1,538円→1,989円、+29.3%)に対しては、首都圏が地盤で第3位株主のスーパー「オーケー」がTOBを発表しました。

関西スーパーはH2Oリテイリング(8242)との経営統合を模索して「オーケー」によるTOBを阻止しようとしています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年10月12日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

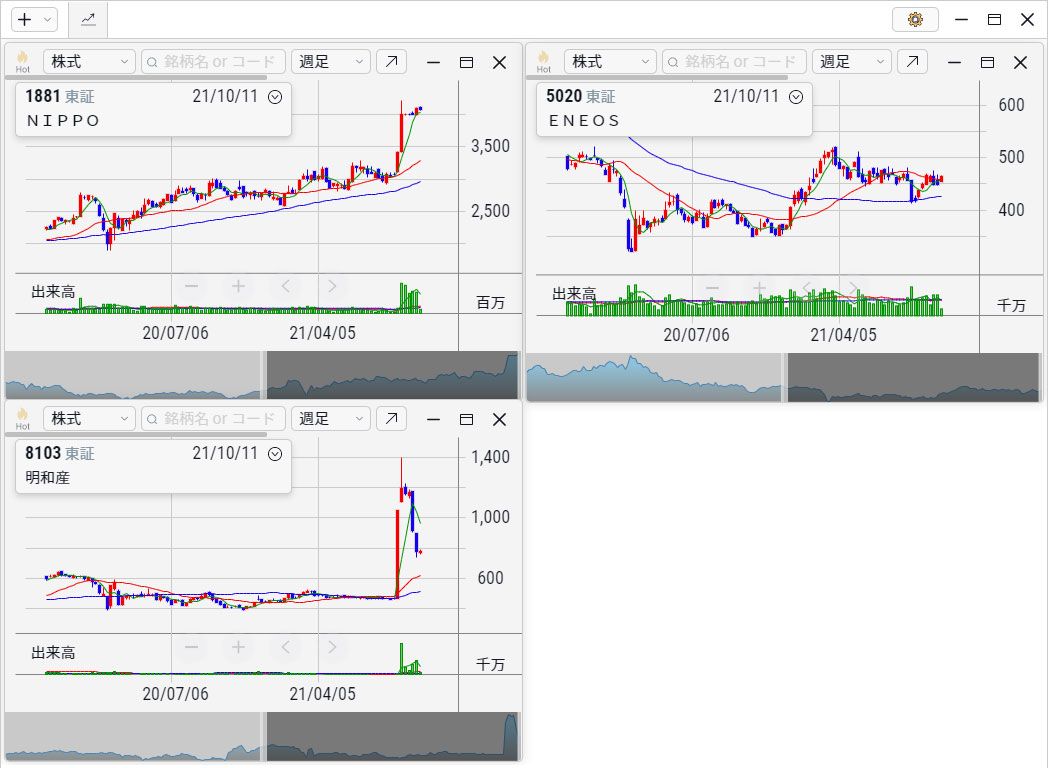

NIPPO(1881、第37位、3,235円→4,015円、+24.1%)のケースでは、株式を57%保有する親会社のENEOSホールディングス(5020)がゴールドマン・サックスと組んで、株式の非公開化を目指したTOBを発表しました。

優良な子会社を外部からのリスクから守るというスタンスが透けて見えます。

業種も異なり背景もさまざまですが、これほどまでにTOBが並列して行われている状況は珍しいと言えます。

日経平均は3万円に到達しましたが日本の株式市場の中には、まだ割安に放置されている企業がたくさん存在することが強く意識されます。

ただ「株価が割安」というだけでなく、経営権の取得を目論んだ仕掛けが至るところで発生しています。

事業家がそのような行動に走る理由は、実際にたくさん考えられます。

コロナ後の事業展開を考えた時、みずからの手で事業をイチから起こすのか、あるいはすでに存在する事業を丸ごと買い取って傘下に収めるのか、その判断が下されるケースが急増しているように思います。

後継者不足から事業承継が活発に行われていますが、それだけ日本経済が大きな分岐点に差しかかっているとも見られます。

資本政策に関連して株価が動いた銘柄では、9月の値上がり率トップに輝いた明和産業(8103、第1位、467円→937円、+100.6%)も含まれます。

8月31日に大幅な増配を発表して株価が急上昇しました。

明和産業は化学品や樹脂の専門商社です。

三菱商事が筆頭株主で3割強の株式を保有しています。

今期の業績はほぼ横ばいというところですが、配当政策を大幅に見直して、それまでの年間22円の配当(中間0円、期末22円)を、年間115円(中間47円、期末68円)に引き上げました。

この決定を受けて株価は9月末に向かって大幅高となりました。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年10月12日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

政策保有株の売却が進んでいます。

そのような株式の売却が求められており、売却代金は企業内部に現預金として留め置かれています。

もともと内部留保のぶ厚い企業も多く存在し、それらを抱えたままにしているとアクティビストに付け入られます。

そういう危機感を消してゆく意味で、増配で還元を急ぐというケースが増えているように感じられます。

株主への利益配分、還元という点で配当政策はこれまでになく重要になってきたようです。

「COOLな銘柄」

続いて9月相場で値下がりの芽だった銘柄、「COOLな銘柄」をご紹介します。

先月に続いてこの一群は、業績の悪化した銘柄がほとんどを占めています。

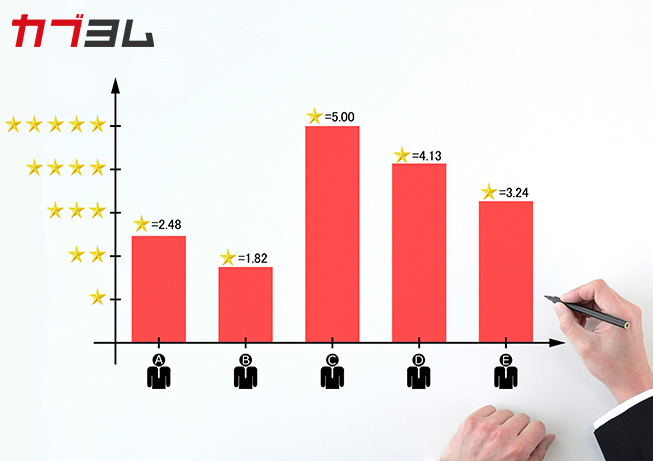

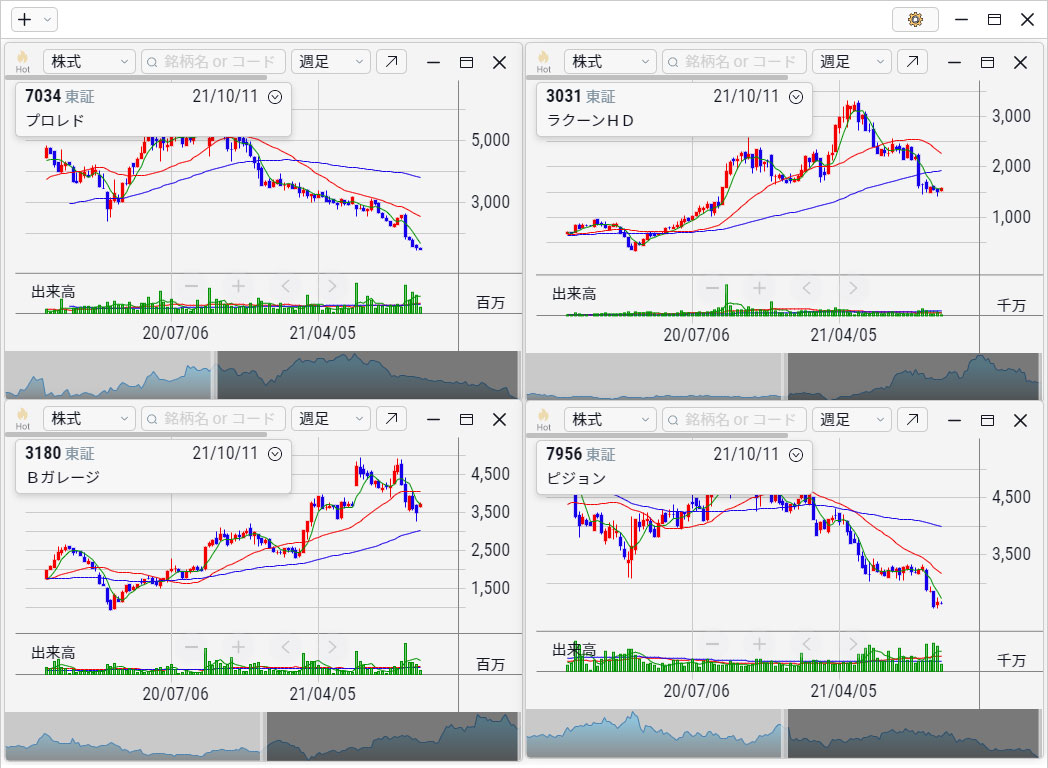

最も下落率の大きかった銘柄は、プロレド・パートナーズ(7034、第1位、2,428円→1,609円、▲33.7%)です。

上場企業や中堅企業に対して、売上の増加や業務改善を指南するコンサルティング業務を手がけています。

急成長企業の代表格で、過去5年間で売上高は5億円から40億円に8倍に成長しました。

その驚くべき高成長が暗転しつつあります。

9月14日に発表した2021年10月期の第3四半期(11ー7月)の決算は、売上高が28.2億円、営業利益は5.1億円となりました。

単体決算から連結決算に切り替えているため前年度との比較ができませんが、大幅な伸びを続けていることは確実です。

しかしコロナ拡大によって7月に緊急事態宣言が発令されたことから、コンサルティングの受注単価に下押し圧力が強まっています。

対面研修もキャンセルが発生しているそうで、そのために通期の業績見通しでは下方修正を余儀なくされました。

新たな見通しは売上高が43.5億円から37.4億円へ、営業利益は8.8億円から6.2億円に引き下げられました。

業績見通しの引き下げに対して、マーケットは増額修正よりもはるかに敏感で、株価は発表翌日にストップ安まで売られ、その後も一貫して下落基調をたどりました。

ラクーンHD(3031、第4位、2,265円→1,574円、▲30.5%)は、企業間の電子商取引サイト「スーパーデリバリー」を展開しています。

Eコマースを開始する企業は同社サイトを通じて新たな商材を調達することができます。

同時に中小・中堅企業のECサイト構築を支援する事業も立ち上げています。

コロナ禍で中小・中堅企業が主力のビジネスをネット上に移し替える行動が加速しています。

それをサポートするネット支援企業は高成長が期待されていました。

2020年に株価が大幅に上昇した銘柄のひとつですが、8月31日に発表された2022年4月期の第1四半期の決算(5ー7月)は、売上高が11.3億円(+4.6%)の低い伸びにとどまり。

営業利益は2.6億円(▲24.8%)の減益となりました。

今回の決算には、前年のコロナ危機の特需の反動減が強く表れています。

「スーパーデリバリー」内でのマスク、除菌グッズの売り上げが急拡大したのちに、足元では急減しています。

同時に広告宣伝費に集中的に投下していることから、利益面も圧迫されています。

株価は9月上旬に急落した後、月間を通して安値圏での値動きを余儀なくされました。

このほかにも、業務用化粧品を通販で取り扱うビューティーガレージ(3180、第11位、4,590円→3,650円、▲20.5%)が第1四半期の利益面での進捗率の低さが嫌気されました。

哺乳瓶など育児用品の大手であるピジョン(7956、第13位、3,185円→2,600円、▲18.4%)も、コロナ禍による少子化のさらなる進展によって株価は一段安となっています。

三菱UFJ eスマート証券のチャートツールEVERチャートで作成

週足表示、2021年10月12日まで

EVERチャートを開く

※EVERチャートの初回ご利用時にはインストールが必要となります。

※スマートフォン等からご覧の場合はこちらからはEVERチャートを開けません。

Hamee(3134、第17位、1,673 円→1,403円、▲16.1%)は半導体不足の影響で株価は軟調な動きを余儀なくされました。

スマホアクセサリーの一部が半導体不足から仕入れが難しくなったため、2022年4月期の第1四半期(5ー7月)の売り上げ、利益がともにマイナスの伸びに陥ったことが嫌気されました。

これらの銘柄に共通している点は、いずれもデジタル経済の先端企業であり、時代をバックに好業績が期待されていた成長企業です。

一時的かもしれませんが業績が伸び悩み、期待していたほどの高い成長が起きていない、という厳しい現実が突きつけられています。

業績相場は華やかなイメージですが、実際は企業にとって過酷な競争の連続です。

本当の意味での「業績拡大」、グロースの時代という大きな時代背景を持っている分だけ、期待も大きくなります。

少しでもその期待から外れてしまうと、激しい株価の下落に直面します。

その点で「逆業績相場」と呼べるほど決算内容に失望が見られた銘柄が容赦なく下落し、ここでのランキングに名を連ねる結果となりました。

9月相場の「HOTな銘柄、COOLな銘柄」は以上です。

以下は相場の背景説明の(3)と(4)を記しておきます。

ご興味、ご関心のある方はご覧ください。

(以下に図表あり)

感染状況、テーパリング、恒大問題、総裁選、9月の懸念材料②

(3)中国・恒大集団のデフォルト問題、景気の鈍化懸念

9月第4週になると中国の不動産大手、恒大集団の資金繰り問題が急に警戒されるようになりました。

恒大集団の債務額は債券だけで266億ドルに達し、そのうちの7割が海外投資家向けに発行されたドル建て債です。

これがデフォルトを起こすリスクが指摘され、社債の流通利回りは瞬間的には50%に達しました。

恒大集団はその直後から、市場で噂される破産観測を否定するコメントを何度も発表しました。

しかし市場の動揺は一向に収まりません。

株式が上場されている香港市場では同社株が急落しました。

日本でもマンションに据え付ける衛生機器のTOTO(5332)の株価が1日で▲6%以上も急落し、マンション建設に関係する鉄鋼株や不動産大手も一斉に売られました。

恒大の苦境は借入金の多さもありますが、同時に中国政府による不動産市場への締め付けの強化という側面も色濃くあります。

それだけに最終的には中国政府が前面に出てきて、混乱を収束させるという見方も根強くあり、それだけに先行きが見えないまま市場心理は揺れ動いています。

恒大集団に関する情報はかなり限られており、新聞等で報じられた同社のプロフィールをまとめておきます。

恒大集団(恒大グループ)は中国の大手不動産企業です。

1996年に広東省広州市で創業し、不動産ブームに乗って急成長を遂げました。

中間層向けのマンションを中心に物件販売を伸ばし、2020年12月期は販売面積が中国で第2位、売上高は5,000億元(8兆5,000億円)に達しました。

創業者の許家印氏は、2017年に個人資産が2,900億元(5兆円)に乗り、中国の富豪番付では「中国で一番の大富豪」と呼ばれたほどの人物です。

中国サッカーリーグの「広州FC」のオーナーでもあり、アジア・チャンピオンズリーグを2度も制覇しました。

事業の拡大にまい進する一方で、借入金や社債発行に頼った経営も膨みました。

恒大の負債総額は、取引先への未払い分などを含めると1兆9,665億元(33兆4,000億円)にのぼり、これは中国の名目GDPの2%に相当します。

ドル建て債券は200億ドルを超えています。

折しも2020年には中国人民銀行が不動産融資の拡大に歯止めをかけるために、不動産会社が守るべき3つの指針、財務指針(レッドライン)を導入しました。

人民銀行の3つの指針とは、(1)総資産に対する負債比率が70%以下、(2)自己資本に対する負債比率が100%以下、(3)保有現金が短期負債を上回ること、というものです。

恒大集団は2021年6月末の時点で、3つのうちの2つがクリアできませんでした。

そしてこの頃から取引先の工事会社より、恒大の代金支払いが滞っているとのうわさが聞かれるようになりました。

取引先の地方銀行は恒大の預金凍結に走ったともうわさされました。

9月23日を皮切りに、巨額の社債の利払い日が年末まで集中しています。

これらの利息の支払いがきちんと履行されるのか、自力での経営立て直しが可能かどうか、無理であれば再建のためのスポンサーは現れるのか、中国政府はどう動くのか、その点がいずれも不透明で世界中の市場が警戒感を高めています。

習近平政権は、今年の夏に「共同富裕」(ともに豊かになる)という政策上の目標を掲げました。

その主旨は中国国内に広がっている格差の是正に置かれており、対象のひとつが不動産業界だとされています。

恒大集団を救済するとなると習政権の政策理念が後退し、一方で救済しないとなると中国経済や社会への影響が大きいと見られます。

どちらにしても習近平政権がむずかしい課題に直面しています。

重ねて中国の経済統計もいまひとつ思わしくありません。

9月15日(水)に発表された中国の8月の工業生産は前年比+5.3%、2020年7月以来の低い伸びにとどまりました。

海運市況の高騰に見られるような国際物流の停滞と、半導体不足による自動車生産の落ち込みが影響しているとされています。

8月の小売総額(小売売上高)も前年比+2.5%の増加にとどまりました。

飲食店が▲4.5%と落ち込んでいることが響いています。

9月30日(木)に発表された製造業PMIは1年7か月ぶりに「50」の分岐点を割り込みました。

景気鈍化を示すデータがじわじわと揃いつつあり、それもマーケットの頭を抑える展開につながっています。

(4)自民党総裁選

9月相場の最大の特徴は、自民党総裁選が実施され、それが株価を大きく動かしたことです。

9月17日に告示、29日に投開票のスケジュールに沿って、最終的に4人の候補者が名乗りを挙げ、連日のようにオンライン討論会、演説、挨拶回りを行いました。

10月4日に臨時国会が召集され、首相指名選挙が実施されて、そして衆院解散・総選挙へと突入してゆくスケジュールです。

それらが8月末から9月にかけてバタバタと決まりました。

9月はタイ、マレーシア、南アフリカをはじめ、各国でクーデター、暴動や大規模なデモが起きました。

これらはいずれも政情不安に根差しており、遠因にはやはりコロナによる経済の急激な落ち込み、格差社会の底辺に近い層に蓄積する国民の不満の爆発があります。

エネルギー価格に代表される物価の高騰も庶民生活を直撃しており、これも根底にはコロナウイルスの感染拡大による物流網の寸断が影響しています。

日本もその影響から逃れることはできません。

クーデターや武力衝突という暴力的な形は取っていませんが、内閣支持率が記録的な低水準まで落ち込み、自民党の支持率も低迷し、東京都議会選では自民・公明が苦戦を強いられました。

東京オリンピック・パラリンピックの開催を巡る世論の分断と、そして8月末に実施された横浜市長選における菅首相肝いりの候補者の大敗という、庶民の無言の抵抗が示されました。

民意は着実に政権交代に傾いています。

それらが合わさってわずか1年での菅政権の退陣につながりました。

政局の流動化は世界の流れの中で、起こるべくして起きた現象と言えそうです。

衆院解散の時期に関しては、ワクチン接種が1,000万人を突破した6月初旬には「9月解散」との見方が定着していました。

菅政権はワクチン接種の拡大とオリンピックの開催によって勢いをつけ、自民党総裁選よりも衆院選を先に行って、そこでの勢いに乗り総裁選は無投票で通過する、というシナリオを描いていたようです。

菅首相・二階幹事長の主軸ラインが当初描いていたプランです。

しかし8月22日(日)の横浜市長選での大敗によって、自民党内からも不安と不満が噴出し、8月第4週からは「総裁選前倒し」、「菅おろし」へと大きく流れが傾いてゆきました。

ところがそれが再びひっくり返されそうになったのが8月31日(火)です。

当初からの「9月中の衆院解散」が急浮上し、8月31日には株式市場は後場から大幅高となりました。

月末になぜか株価が安くなるジンクスが1年ぶりに覆されました。

それでも「菅首相では総選挙は戦えない」との声が若手議員を中心に自民党内には充満しており、「9月中の解散」説はわずか1日で立ち消えとなりました。

9月1日(水)の午前、早い時間に菅首相みずからが「最優先はコロナ対策」、「いまは解散できる状況ではない、総裁選の先送りは考えていない」と否定のコメントを出さざるを得ませんでした。

この一言で9月1日の株式市場は、大引けにかけてさらに上昇幅を広げました。

自民党総裁選に明確な立候補の意欲を示していたのは、この時点では岸田文雄・前政調会長だけで、まだ政争の帰着はどちらになるのか、明確ではなかったと見られます。

菅首相は二階幹事長を交代させ、下村博文政調会長の出馬も断念させるという策を繰り出して、菅首相みずからが続投に強い意欲を示していました。

株式市場はいつものように「解散総選挙、イコール株高」という構図で走り出していた模様です。

その一方でコロナ・デルタ株の感染拡大は、この時期はまだ深刻な状況にありました。

ワクチン接種で後回しにされた10~20代の若年層の間に感染が急速に広がりました。

全国で夏休みが終わっても新学期が開けない、あるいはリモート授業にせざるを得ない小・中・高校が続出していました。

リモートではどうしても学習の達成度に差がついてしまい、それがまた格差を助長するとの批判が寄せられました。

東京都が実施した300人程度のワクチン接種枠をめぐって、先着順や抽選券を手に入れるために、猛暑の渋谷に長い行列を作る若者の悲痛な姿が全国ニュースで何度も流されました。

若年層以外にも、ウイルスに感染して自宅待機を余儀なくされている患者さんが過去最高の13万人に達しています。

時短を要請される飲食店は経営が限界に達しており、就業時間を順守しないお店が急速に増えています。

時短協力金の支給が遅れていることも一因で、国民の不満は限界にまで達しています。

このような状況に至っても、記者会見で原稿を読み上げるだけの菅首相には、十分な説明責任を果たしていないとの批判が集中しました。

首相と国民との間にコミュニケーションが決定的に不足しており、それが内閣支持率の低下につながっています。

そのような状況での衆院解散・総選挙は、自民党にとってそれ自体が圧倒的に不利との判断につながり、当選3回の若手議員の間では危機感が広がっています。

そして迎えた9月3日(金)、菅首相が総裁選に出馬しないとの意向を自民党執行部に伝えたと、昼のニュースで流れました。

これは菅首相の事実上の退陣表明です。

これによって現在の閉塞感が取り払われ、前向きの変化が生じるとの期待から、株式市場はすかさず大幅高で反応しました。

週末でしたが広範囲な上昇によって、日経平均は29,000円の大台を回復して引けました。

その後も株価の上昇は続き、新しい政権への期待感から日経平均は9月第2週にかけて8連騰を記録して、一気に3万円の大台を突破したのです。

ほんの少し前まで、世界の株式市場に対して日本の株価がいかに割負けしているか、そればかりが議論されていました。

様々な原因が挙げられましたが、結果論になりますが日本株の割り負け感は、菅首相が退陣を表明することでそれまでの重石がいっぺんに取り払われたことになります。

菅政権下でどれほど日本の政治が停滞していたのか、海外勢を含めて投資家はそのように受け止めていたという事実があらためて判明しました。

日本株のディスカウント状態は解消され、これまでの割り負け感を修正する動きが出てくるととらえられました。

9月相場の変動の核心はこの点にあったのだと思います。

菅総理もいきなり首相に就いたわけではありません。

官房長官で安倍・前政権を8年間も支えていたので、持論のふるさと納税制度や携帯電話の通信料金引き下げなど、以前から準備している独自の政策はしっかり実現することはできました。

その点は評価されるべきです。

しかしそれとは別に、国民が切望している課題はなにか、その点については新たな手立ては何も打ち出すことはできませんでした。

コロナ対策もエネルギー基本政策も、最も肝心な部分は官僚・業界・族議員の「鉄のトライアングル」を崩すことができず、むしろコロナ危機の非常事態下ではそれらの力を増幅させてしまいました。

アフガニスタンからの邦人救出に関しても、外務省まかせにしていたために自衛隊機の出動が他国と比べて大幅に遅れました。

首相退陣によって日経平均が3万円に乗せるまで上昇し、出遅れていたTOPIXが30年ぶりの高値に進むのも、こうした状況が一度に変わることを期待したためと考えられます。

自民党総裁選に立候補を表明したのは、岸田文雄・元外相、高市早苗・前総務相、河野太郎・規制改革担当相、そして野田聖子・元総務相の4人です。

総裁選ではコロナ対策、経済対策、エネルギー政策、憲法、皇位継承、人手不足・移民政策など、さまざまな論点が議論されました。

国民の間に人気のある石破茂・元防衛相は、今回の総裁選での立候補は見送ることとなり、河野太郎氏を支持する側に回りました。

自民党の党員・党友は現在のところ113万人です。

最盛期の1991年の514万人からは5分の1近くに減っていますが、今なお日本では最大の政党です。

それでも日本国民全体からすれば1%に満たない人数の投票によって、実質的に日本の首相が決まります。

コロナ対策を筆頭にいずれも難しい政治課題であり、各候補の政策上の違いがなかなか浮かび上がらないギリギリの選択となりますが、日本の産業界と株式市場にとって、米国の大統領選挙のように、大規模な法人減税、大型の投資計画が打ち出すことのできる総理総裁が選ばれることが最も望ましいように感じられます。

結果として1回目の投票では過半数を確保した候補はなく、国会議員票が重みを増す2回目の決選投票にもつれ込みました。

結果として、2位・3位連合の形成に成功した岸田文雄氏が総裁に選出されました。

経済政策にはほとんど差が出ませんが、誰が自民党総裁になったとしても、安倍政権と菅政権の9年間継続している「アベノミクス」を続ける以外に効果的な経済立て直し策は考えられません。

それほどまでに、財政および金融政策は新しい基軸を打ち出すことが難しいほどの地点まで到達してしまっています。

例外は岸田文雄氏です。

「アベノミクス」を覆すかのような「新自由主義からの転換」、「新しい資本主義」という斬新なアイディアを打ち出しています。

格差是正を主眼に置いた「分配を重視する」政策に踏み込む意向です。

「アベノミクス」が唯一積み残した成長戦略、規制緩和にどこまで踏み込むことができるのか、その点が問われています。

しかし総裁選が終了してからの党4役、および組閣人事の顔ぶれを見る限りでは、岸田内閣に対して早くも失望感に近い溜息が聞こえたような気がします。

自らの派閥である岸田派(旧・宏池会)からは党4役にひとりも入ることができず、側近を副幹事長に据えるのがやっとという状態です。

閣僚人事にしても、財務・外務・防衛・経済産業・官房長官など重要閣僚はことごとく他の派閥議員に譲りました。

そうなると菅政権と同じように、「安倍晋三氏のいない安倍政権」が出来上がるだけのことで案の定、閣僚人事が判明した総裁選以降は、株式市場は一貫して軟調な動きをたどりました。

総裁選当日の9月29日(水)に日経平均は▲639円の値下がりとなり、10月1日(金)にも▲681円の下落幅を記録して、菅首相が総裁選に不出馬を伝えた9月3日以前の水準にあっさり戻ってしまいました。

これが9月相場のもうひとつの特徴、「往って来い」の往来相場です。

金融所得課税に言及した点をマーケットは嫌気したと見られていますが、もっと根っこの部分には「安倍政権の継承に過ぎない」岸田政権、「変わると言って何も変わらない自民党」と受け取られたことが原因と見られます。

目の前に迫る衆院解散・総選挙を経て、本格的な岸田政権が誕生します。

「新自由主義からの転換」とはどういう政策なのか、それがどこまで実現できるのか、そもそも分配を重視するという姿勢は正しいのか、どこまで市場で評価されるのか、すべてが始まったばかりです。

ここからのしっかりした政策の肉づけが何よりも肝要です。

以上

当コラムは投資の参考となる情報提供を目的としており、特定の銘柄等の勧誘、売買の推奨、相場動向等の保証等をおこなうものではありません。

また将来の株価または価値を保証するものではありません。

投資の最終決定はご自身のご判断と責任で行ってください。

詳しくは「ご注意事項」をご確認ください。

鈴木一之のHOTな銘柄 COOLな銘柄

海運株!ニューノーマル関連株!トヨタショックを経て好調な銘柄は?(2021.09.16)

チャイナ・ショックを警戒?デルタ株の感染拡大も(2021.08.12)

景気敏感株・バリュー株から再びグロース株へ?(2021.07.20)

ワクチン相場・業績相場へ移行!?(2021.06.17)

インフレ加速?市況関連株・半導体関連株!(2021.05.13)

景気敏感株、バリュー株!(2021.04.15)

ビットコイン関連銘柄&アフターコロナ銘柄!(2021.03.11)

巣ごもり消費関連株&自動車関連株!(2021.02.12)

環境関連株&半導体関連株!(2021.01.15)

「HOTな銘柄、COOLな銘柄」2020年12月号(2020.12.16)

「HOTな銘柄、COOLな銘柄」2020年11月号(2020.11.12)

「HOTな銘柄、COOLな銘柄」2020年10月号(2020.10.15)