新NISAの成長投資枠なら一括投資もできる

NISA制度は、主につみたて投資枠を使って積立投資をしているという方も多くいらっしゃいますが、成長投資枠を使えば、一括投資をすることも可能です。今回はNISA口座を使った一括投資についてみていきましょう。

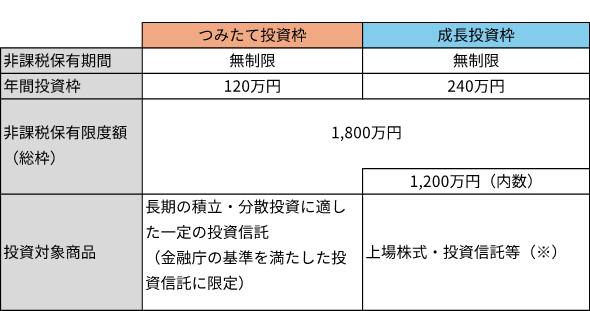

2024年からスタートした新しいNISA制度は非課税期間が無期限となり、2つの投資枠が設けられました。一つはつみたて投資枠で年120万円まで、もう一つは成長投資枠で年240万円までの非課税枠があり、年間合計360万円まで非課税で投資ができる制度です。

しかし、つみたて投資枠だけだと年120万円までしか投資できず、非課税投資枠を最大限に活かすためには、成長投資枠の年240万円も有効に利用したいところです。

また、つみたて投資枠の場合は、毎月●万円というように設定をしますが、成長投資枠は年240万円までなら、自由なタイミングで、一度にまとめて投資(一括投資)することも可能です。これが、つみたて投資枠との大きな違いです。

さらに、NISAは「最大1,800万円(うち成長投資枠1,200万円まで)」という生涯での非課税保有限度額が設けられています。

投資は長期であればあるほど複利効果が大きくなるため、早く始めることで投資期間が長くなり、より大きなリターンを生む可能性があるということです。

しかし、つみたて投資枠だけで生涯非課税保有限度額の1,800万円を使い切るには、年120万円の投資だと15年かかります。一方、つみたて投資枠と成長投資枠を合わせて、年360万円を投資すれば5年で1,800万円の投資枠を使い切ることができます。

投資効率を考えるのであれば、成長投資枠を活用しない手はありません。もちろん、あくまでも投資に回せる余裕資金があることが大前提ですので、現実的には無理のないペースの中で、なるべく早めに投資枠を使い切ることが長期的な資産形成の鍵となります。

<つみたて投資枠と成長投資枠の概要>

※①整理・監理銘柄 ②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除外

※画像は筆者が作成

一括投資と積立投資、それぞれのメリット・デメリットを比較

それでは、たとえば同じ投資信託の商品を購入した場合、一括投資と積立投資ではどのような違いがあるのでしょうか。

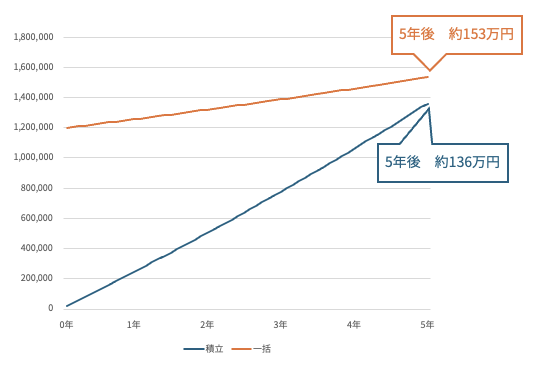

まず、投資元本が同じ場合、一括投資と積立投資で、将来の運用結果はどのようになるのか見てみましょう。

<一括投資と積立投資の運用成果の違い>

A投資信託を購入 年利5%で5年間運用のケース

- ・積立投資 毎月2万円ずつ積み立て 投資元本合計120万円

- ・一括投資 当初120万円を一括投資

※画像は筆者が作成

※あくまで簡略化した比較イメージであり、確実な利益を保証するものではございません

この前提条件の場合、積立投資は5年後に約136万円、一括投資の場合は約153万円という結果になります。最初に一括で投資した方が、元本全体が長期間にわたって複利効果を生むため、このような違いが生じます。

ただし、これは相場が下がらずに上がり続けた場合の比較です。もし、運用中に相場が下落するようなことがあれば、損失が大きくなる可能性もあります。また、積立投資であれば、相場が下がった時にも購入することで、平均購入単価が下がるため、利益が大きくなる可能性もあります。

ここで改めて「一括投資」と「積立投資」のメリット・デメリットを整理してみましょう。

一括投資のメリット

- ・複利の効果が大きくなる可能性がある

手元にまとまった資金があるのであれば、それを分割して積立投資をするよりも、一括投資した方が、資金全体の運用期間が長くなるため、複利効果を最大限に活かすことができます。 - ・利益の最大化が期待できる

投資当初から相場が上昇傾向であれば、一度に多額の資金を投入しているため、リターンが大きくなることが期待できます。

一括投資のデメリット

- ・大きな損失になる可能性がある

一括投資した後に相場が下落すると、投資額が多いことから大きな損失になってしまう可能性があります。 - ・購入のタイミングが難しい

安い時に購入して高い時に売却する、が投資の基本ではあるものの、その買い時を見極めるのはとても難しいものです。そのため、高値づかみしてしまったり、決断ができずに投資の機会を逃してしまうこともあります。

積立投資のメリット

- ・ドルコスト平均法で購入単価を平準化できる

毎月定額を投資するため、価格が高い時には少なく、安い時には多く購入することになり、平均購入価格を平準化する「ドルコスト平均法」の効果が期待できます。 - ・購入のタイミングを図らなくてよい

相場の動きには関係なく、毎月購入することになるので、購入のタイミングを図る必要はありません。 - ・少額で始められる

積立投資は100円からなど少額で始めることができるので、まだ運用資金が少ないという人でもスタートすることができます。

積立投資のデメリット

- ・上昇相場ではリターンが少なめになってしまう

一括で多くの金額を投資するのと比べると、特に当初は投資元本が少ないので、相場が上がっても、その分リターンは少なめになってしまいます。 - ・資産形成に時間がかかる

少しずつ投資元本が増えていくため、目標とする資産を形成するまでには時間がかかります。

このように、一括投資・積立投資それぞれにメリット・デメリットがあります。一括投資は積極的にリターンを狙いたい人向き、積立投資はリスクを抑えつつ長期的に資産形成をしたい人向きといえるでしょう。

新NISAの非課税枠を満額まで使い切ったら?

新NISAの生涯非課税保有限度額1,800万円を使い切ったとしても、それがゴールではありません。その後も、次のような方法で、さらにNISAを活用していくことで長期的な資産形成をおこなっていきましょう。

非課税枠の再利用

NISA口座で保有している商品は自由に売却することができます。そして、売却した翌年にはその分の非課税投資枠を再利用することができるのです。たとえば、投資元本で100万円分の商品を売却すれば、翌年以降、再び100万円分の非課税枠を使って投資ができます。そのため、急に資金が必要になった場合でも、非課税枠のことは気にせずに売却することができますし、資産配分を調整するために運用商品を入れ替える、より運用益が見込まれる銘柄に買い替えるということも可能です。

家族でNISAを活用する

家族にもNISA口座を開設してもらうことで、家族単位で考えれば、非課税枠を増やすことができます。夫と妻の2人ならば、生涯非課税保有限度額は合計で3,600万円です。2人でNISA口座を活用すれば、より広く分散投資ができますし、老後の生活資金を準備するにも十分な非課税枠といえるでしょう。

新NISAの活用ペースは無理のない範囲を厳守

NISAの成長投資枠を活用して一括投資ができること、そして、手元に余裕資金があって、右肩上がりの相場であれば、一括投資の方が積立投資よりも多くの利益を生む可能性があることなどをみてきました。

また、新NISAの非課税枠は早めに使い切ってなるべく運用期間を長くするのが効果的でもあります。

しかし、投資の大原則は「余剰資金で行うこと」です。緊急予備資金を確保し、教育費など近い将来に使う予定があるお金ではないことを確認した上で投資に回すようにしましょう。

新NISAの非課税投資枠を埋めることが最善策とは限りません。ご自身のライフスタイルやリスク許容度、将来設計に合わせて、無理のないペースで、賢く活用していきましょう。