ETFの中で特に売買高が多いのが、日経レバレッジETFを代表とするレバレッジ・インバース銘柄です。レバレッジには「てこ(の原理)」、インバースには「逆の」という意味があります。

ETFは、特定の指数の値動きへの連動を目指しますが、レバレッジ・インバース銘柄は原指数に対して一定の倍数をかけて算出される指数に近い動きをします。

レバレッジ・インバース銘柄は、一般的に中長期の投資には向かず、比較的短期間の投資に向く金融商品ですので、その特性をよくご理解いただいた上でご投資ください。

現在NEXT FUNDSシリーズには、レバレッジ・インバース銘柄が6本あります。

| 銘柄コード | 銘柄名 |

|---|---|

| 1470 | JPX日経400レバレッジ指数ETF |

| 銘柄コード | 銘柄名 |

|---|---|

| 1471 | JPX日経400インバース指数ETF |

| 1472 | JPX日経400ダブルインバース指数ETF |

| 1570 | 日経平均レバレッジ指数ETF |

| 1571 | 日経平均インバース指数ETF |

| 1357 | 日経平均ダブルインバース指数ETF |

レバレッジ型指数の特徴

レバレッジ型指数は、日経平均株価などの原指数の日々の変動率に一定の倍数をかけて算出される指数で、原指数よりも大きな値動きとなります。ただし、2営業日以上離れた日との比較では、一般に一定倍率とはなりません。

「日経平均レバレッジ・インデックス」を例に見てみましょう。

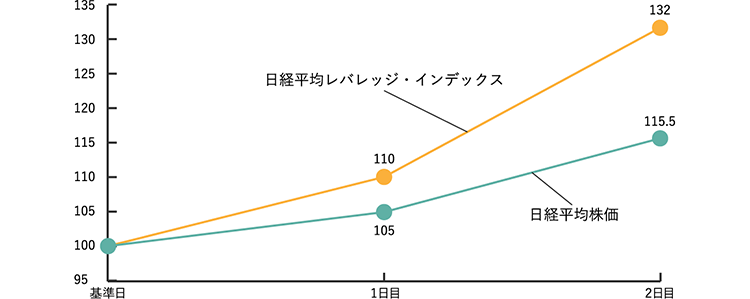

原指数が上昇局面にある場合

日経平均レバレッジ・インデックスの日々の変動率は、原指数の日々の変動率の2倍となります。ところが、2営業日以上離れた日(基準日→2日目)と比較すると、例①の通り、日経平均株価が15.5%上昇(100→115.5)したのに対し、日経平均レバレッジ・インデックスは32%上昇(100→132)しており、変動率は原指数の変動率の2倍より大きくなります。

例①:日経平均株価が、1日目「上昇」、2日目「上昇」の場合

日々の変動率

| 1日目 | 2日目 | |

|---|---|---|

| 日経平均株価 | +5% | +10% |

| 日経平均レバレッジ・インデックス | +10% | +20% |

基準日からの変動率

| 1日目 | 2日目 | |

|---|---|---|

| 日経平均株価 | +5% | +15.5% |

| 日経平均レバレッジ・インデックス | +10% | +32% |

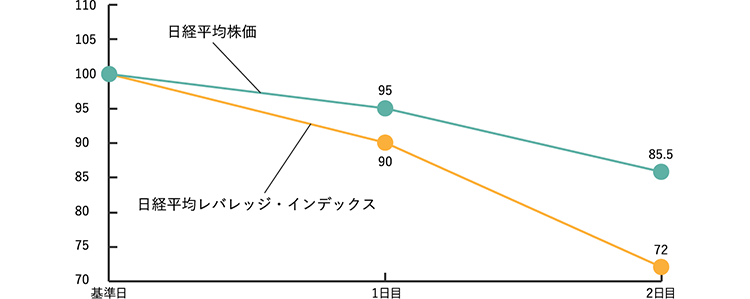

原指数が下落局面にある場合

日経平均レバレッジ・インデックスの日々の変動率は、原指数の日々の変動率の2倍となっています。ところが、基準日から2日目にかけての変動率を見ると、例②の通り、日経平均株価が14.5%下落(100→85.5)したのに対し、「日経平均レバレッジ・インデックス」は28%下落(100→72.0)しており、変動率は原指数の変動率の2倍より小さくなります。

例②:日経平均株価が、1日目「下落」、2日目「下落」の場合

日々の変動率

| 1日目 | 2日目 | |

|---|---|---|

| 日経平均株価 | -5% | -10% |

| 日経平均レバレッジ・インデックス | -10% | -20% |

基準日からの変動率

| 1日目 | 2日目 | |

|---|---|---|

| 日経平均株価 | -5% | -14.5% |

| 日経平均レバレッジ・インデックス | -10% | -28% |

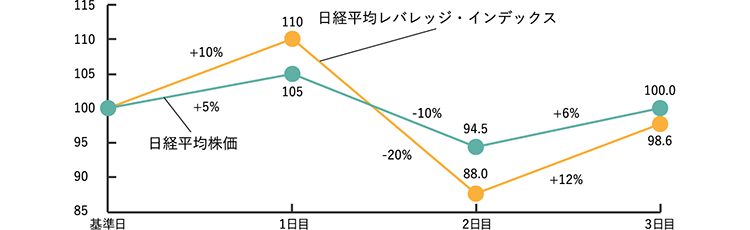

原指数が上昇・下落を繰り返す場合

原指数である日経平均株価が上昇・下落を繰り返す局面を見てみましょう。日経平均株価が3日目に基準日の水準(100→100)に戻っているのに対し、例③の通り、日経平均レバレッジ・インデックスは、100→98.6と基準日の水準には回復しておらず、変動率は原指数の変動率の2倍に劣後します。

例③:日経平均株価が、1日目「上昇」、2日目「下落」、3日目「上昇」の場合

日々の変動率

| 1日目 | 2日目 | 3日目 | |

|---|---|---|---|

| 日経平均株価 | +5% | -10% | +6% |

| 日経平均レバレッジ・インデックス | +10% | -20% | +12% |

基準日からの変動率

| 1日目 | 2日目 | 3日目 | |

|---|---|---|---|

| 日経平均株価 | +5% | -5.5% | 0% |

| 日経平均レバレッジ・インデックス | +10% | -12% | -1.4% |

レバレッジ型指数は、相場の上昇局面においてより大きなリターンを狙うことが可能です。

一方、下落局面で下落幅が大きくなるのはもちろん、相場の方向感が定まらず原指数が上昇や下落を繰り返す場合も、原指数の変動率の一定倍との差(ずれ)は、マイナスの方向に生じる可能性が高くなります。一般に、期間が長くなれば長くなるほど、その差(ずれ)が大きくなる傾向があるため、留意が必要です。

インバース型指数の特徴

インバース型指数は、日経平均株価などの原指数の日々の変動率に一定の負の倍数をかけて算出される、つまり、原指数とは逆の動きをする指数です。但し、2営業日以上離れた日との比較においては、一般に一定の負の倍数とはなりません。

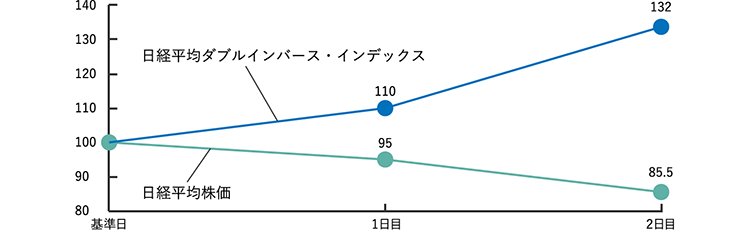

日経平均ダブルインバース・インデックスを例に見てみましょう。

原指数が下落局面にある場合

日経平均ダブルインバース・インデックスの日々の変動率は、原指数の日々の変動率の-2倍となります。ところが、2営業日以上離れた日(基準日→2日目)と比較すると、例①の通り、日経平均株価が14.5%下落(100→85.5)したのに対し、日経平均ダブルインバース・インデックスは32.0%上昇(100→132.0)しており、その変動率は原指数の変動率の-2倍より大きくなります。

例①:日経平均株価が、1日目「下落」、2日目「下落」の場合

日々の変動率

| 1日目 | 2日目 | |

|---|---|---|

| 日経平均株価 | -5% | -10% |

| 日経平均レバレッジ・インデックス | +10% | +20% |

基準日からの変動率

| 1日目 | 2日目 | |

|---|---|---|

| 日経平均株価 | -5% | -14.5% |

| 日経平均レバレッジ・インデックス | +10% | +32% |

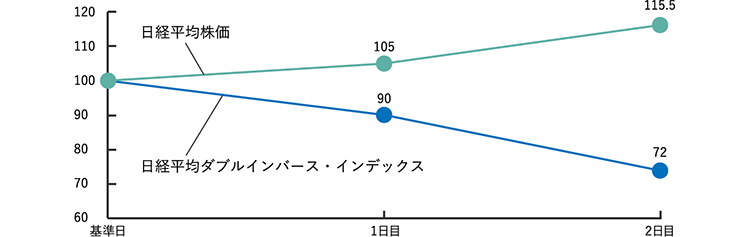

原指数が上昇局面にある場合

日経平均ダブルインバース・インデックスの日々の変動率は、原指数の日々の変動率の-2倍となっています。ところが、基準日から2日目にかけての変動率を見ると、例②の通り、日経平均株価が15.5%上昇(100→115.5)したのに対し、日経平均ダブルインバース・インデックスは28.0%下落(100→72.0)しており、原指数の変動率の-2倍より小さくなります。

例②:日経平均株価が、1日目「上昇」、2日目「上昇」の場合

日々の変動率

| 1日目 | 2日目 | |

|---|---|---|

| 日経平均株価 | +5% | +10% |

| 日経平均レバレッジ・インデックス | -10% | -20% |

基準日からの変動率

| 1日目 | 2日目 | |

|---|---|---|

| 日経平均株価 | +5% | +15.5% |

| 日経平均レバレッジ・インデックス | -10% | -28% |

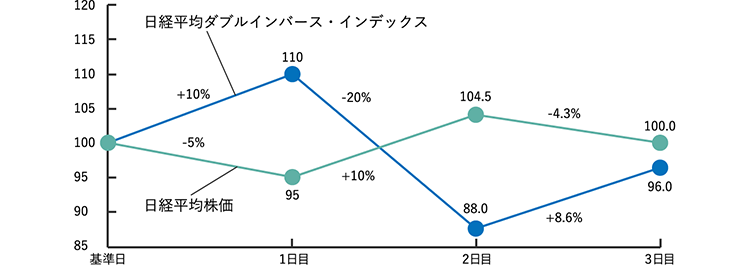

原指数が下落・上昇を繰り返す場合

原指数である日経平均株価が下落・上昇を繰り返す局面を見てみましょう。日経平均株価が3日目に基準日と同じ水準(100→100)に戻っているのに対し、例③の通り、日経平均ダブルインバース・インデックスの変動率は、100→96.0と基準日の水準に回復しておらず、原指数の変動率の2倍に劣後します。

例③:日経平均株価が、1日目「下落」、2日目「上昇」、3日目「下落」の場合

日々の変動率

| 1日目 | 2日目 | 3日目 | |

|---|---|---|---|

| 日経平均株価 | -5% | +10% | -4.3% |

| 日経平均レバレッジ・インデックス | +10% | -20% | +8.6% |

基準日からの変動率

| 1日目 | 2日目 | 3日目 | |

|---|---|---|---|

| 日経平均株価 | -5% | +4.5% | 0% |

| 日経平均レバレッジ・インデックス | +10% | -12% | -4% |

インバース型指数は、相場の下落局面でもリターンを狙うことが可能です。

一方、上昇局面で下落するのはもちろん、相場の方向感が定まらず原指数が下落や上昇を繰り返す場合、原指数の変動率の一定倍との差(ずれ)は、マイナスの方向に生じる可能性が高くなります。一般的に期間が長くなれば長くなるほど、その差(ずれ)が大きくなる傾向がある点には、留意が必要です。

指数とETFの「乖離」について

ここまで対象指標となる指数の値動きについて見てきましたが、指数とETFの間では以下のような場合に、値動きに乖離が生じる場合があります。

野村アセットマネジメントのレバレッジ型ETFやインバース型ETFの対象指数は日経平均株価やJPX日経インデックス400などの現物指数をベースにしていますが、実際の運用では日経平均先物やJPX日経インデックス400先物等、先物を取引対象としています。そのため、対象指数のベースとなる現物指数と対象先物取引の評価価格の変動率差が乖離要因となります。また、先物取引の約定価格と当該日の評価価格に乖離が生ずる場合があります。

(1570)日経レバレッジ指数ETF、(1470)JPX日経400レバレッジ指数ETF等では先物の実質的な買建エクスポージャー額が必ずしも純資産総額の2倍と同額となりません。また、(1357)日経ダブルインバース指数ETF、(1472)JPX日経400ダブルインバース指数ETF等でも先物の実質的な売建エクスポージャー額が必ずしも純資産総額の2倍と同額となりません。これらの要因で、ベンチマークの動きを正確にとらえることができないため、乖離が生じる場合があります。

◆本記事は、野村アセットマネジメントによる提供です。