色々あった2020年も残りあとわずかです。

コロナ禍でも日本を代表する株価指数である日経平均株価(以下、日経平均)は11月に29年ぶりの高値をつけました。一方、米国株の主要3指数であるNYダウ、S&P500指数、NASDAQ総合指数は、11月にそろって史上最高値を更新しました。

これらの株価指数に仮に30年間、積立投資をしていたらどうなっていたのか? 積立投資のポイントについて、ファンドアナリストの川上さんにうかがいました。

日経平均に長期30年 積立投資をした場合

マーケティングチーム

ファンドアナリスト

川上 雅人

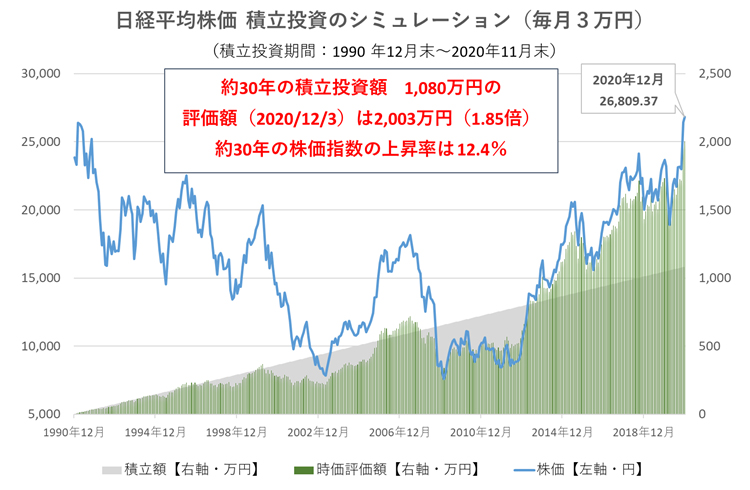

はい。まず日本株ですが、約30年前(1990年12月末)の日経平均は23,843円でした。2020年12月3日の日経平均は26,809円なので、株価指数の上昇率は12.4%となっています。仮にこの30年間、日経平均を毎月月末に一定額を積立投資していたら評価額はどれくらいになっていると思いますか?

マーケティングチーム

そうですね~30年間の上昇率は12%ですが、30年間ではリーマンショック(2008年)のあとに日経平均は1万円を下回っていた期間もありましたし、その時に安い株価で買うことができたので、1.5倍くらいになっているのではないでしょうか?

ファンドアナリスト

川上 雅人

おしいですね。考え方はあっていますが、このケースでは1.85倍になっています。

日経平均は直接買えませんので、仮定での話ですが、これは日経平均に連動を目指すインデックスファンドに近いものと考えてよいといえます。

1990年12月末から毎月月末に3万円を360回、積立投資したとして算出しています。結果は、30年の積立額1,080万円は12月3日終値ではおよそ2,000万円の評価額となり、1.85倍となりました。ITバブル崩壊(2000年)、リーマンショックも関係なく、そのときの株価低迷期間が、安い株価で積立投資できるチャンスとなったため、その後の株価上昇でこのような結果になりました。

※積立投資のシミュレーションは、各月末の日経平均株価終値で3万円を投資したと仮定して算出。取引手数料や配当は考慮しておりません。上記は過去のデータを基に当社が行ったシミュレーションの結果であり、実際の投資成果とは異なります。

マーケティングチーム

このケースでは、30年で12%しか上昇していないのに、評価額は1.85倍にもなるのですね。1,080万円の積立投資額が2,000万円の評価となっていますので、老後2,000万円問題も解決ですね(笑)。

ファンドアナリスト

川上 雅人

仮定での話ではありますが、現時点ではそうなります。ただ、このケースでの注意点は日経平均30年のようなU字型チャートにおいては、積立投資は有利となりますが、積立投資が有利とならないケースもあります。また、途中経過を見ると2013年頃までは、評価額が投資額を下回るという、マイナス評価となっている期間もありました。このような時、これを私は山型チャートと呼んでいますが、山型チャートのときに積立投資を止めないことも重要といえます。

米国株(S&P500指数)に長期30年 積立投資した場合

マーケティングチーム

コロナショックの真っ只中の今年の3月は、私にとってはまさに山型チャートでした。このような時に慌てないことが重要ですね。。

先ほどの積立投資が有利にならないケースとありましたが、具体的にはどんなときでしょうか?

ファンドアナリスト

川上 雅人

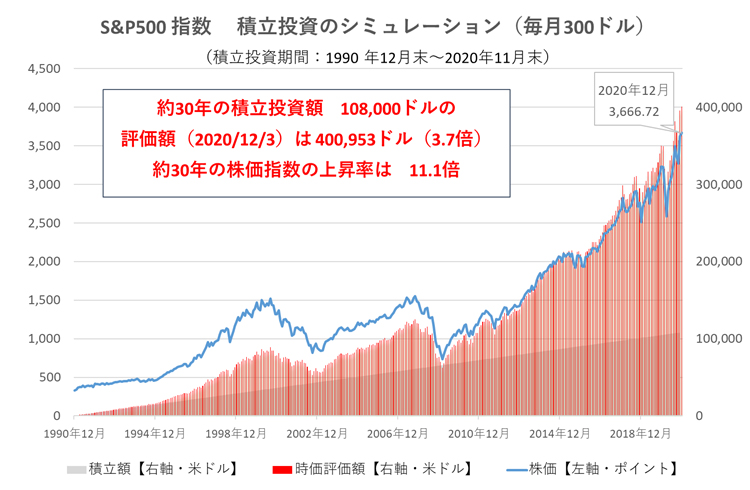

それは米国株の長期投資が当てはまります。次に、史上最高値つけた米国の株価指数で30年間積立投資した場合をみてみましょう。米国の株価指数で有名なのはNYダウやNASDAQ総合指数になりますが、これらの株価指数は、つみたてNISAの対象インデックスとはなっていないため、つみたてNISAの対象インデックスとなっているS&P500指数でシミュレーションしています。S&P500指数は、30年間でおよそ11倍になっていますが、その間、毎月月末に積立投資をしたと仮定した場合に評価額はどうなっているでしょうか?

マーケティングチーム

米国株はほぼ右肩上がりで上昇していますので、この場合は株価の上昇率よりも積立投資の評価額は小さくなりますよね。11倍のおよそ半分の5倍ぐらいになっているのでしょうか?

注)積立投資のシミュレーションは、各月末の日経平均株価終値で3万円を投資したと仮定して算出。取引手数料や配当は考慮しておりません。上記は過去のデータを基に当社が行ったシミュレーションの結果であり、実際の投資成果とは異なります。

ファンドアナリスト

川上 雅人

おしいですね。こちらも考え方はあっていますが、このケースでは3.7倍となっています。

S&P500指数も日経平均同様に直接買えませんので、仮定での話ですが、1990年12月末から毎月月末に300ドルを360回、積立投資したとして算出しています。結果は、30年の積立額108,000ドルは12月3日終値ではおよそ400,000ドルの評価額となり、3.7倍となりました。

ITバブル崩壊やリーマンショックの後に株価が下げた期間がありましたが、それ以外の期間ではほぼ右肩上がりに上昇していますので、日経平均と比べると安く買える期間が短かったといえます。このような長期で右肩上がりの株価のときは、積立投資よりも一括投資の方が断然有利になります。

マーケティングチーム

なるほど~。一括投資の方が有利なマーケット。だから株式投資をしている海外投資家のお金持ちは、さらにお金持ちになっているのですね!

ファンドアナリスト

川上 雅人

まさにその通りです。米国株においては積立投資よりも一括投資の方が良かった訳ですが、日本株(日経平均)の積立投資と米国株の積立投資の比較でいえば、米国株の方が、運用成績が良く、途中マイナス評価となっていた期間がほとんどなかったので、ストレスなく積立投資ができていたのではないかと考えられます。長期に右肩上がりの資産で積立投資をするのも悪くないのではないしょうか。(一括投資よりも利益は減ってしまいますが・・)

いかがでしたでしょうか。日本と米国の株価指数、長期30年という期間での積立投資のシミュレーションを説明させていただきました。株価の値動きによって積立投資と一括投資は意外な投資成果になっていると思われた方もいらっしゃるかもしれません。積立投資をはじめている方や、これからはじめられる方にとって、今後の資産形成の一助となれば幸いです。

ファンドアナリスト 川上雅人

川上雅人

ファンドアナリスト

中堅証券会社にて日本株アナリストとして2年半経験。大手運用会社で18年間、投資信託のマーケティング業務に従事。2019年11月、カブドットコム証券(三菱UFJ eスマート証券)に入社し、ファンドアナリストとして投資信託、ETF等の情報提供を担当。投資信託を投資家目線でわかりやすく解説することを目指すとともに、投資信託の情報をもとにした投資アイデアを提供。ラジオNIKKEI「こちカブ」8:00~8:20 毎週木曜レギュラー。

私は投資信託で積立投資をしていますが、コロナショックの今年の3月は大きな評価損となってびっくりしました・・・。最近は株価の上昇で評価益が増えてきていて、積立投資を続けていて良かったと思っているところです。

今回は日経平均が29年ぶりの高値となっていますが、仮に30年間、日本株や米国株に積立投資をしていたらというお話ですね?