債券とは?

債券とは、国や地方公共団体、企業などが資金を借りる際に発行する証券です。

発行する側から見ると債券は借金ですが、投資家にとっては貸付金です。貸した資金は償還日に投資家に返されることと、保有中は半年ごとや1年ごとに利子が受け取れるため、資産運用の手段として利用されています。

償還や利払いがあることから、債券投資は株式投資に比べてリスクが低めです。債券には、発行する主体によって国債、地方債、社債などがあります。

債券ファンドとは?

債券ファンドは、債券を投資対象とする投資信託です。投資信託は、数多くの証券などを投資対象として一つにまとめて運用する、金融商品のパックのようなものです。

ただし、税法上の区分で「公社債投資信託」と呼ぶものと、一般社団法人投資信託協会(以下、「投信協会」)が定める投資対象分類による「債券ファンド」とでは、意味合いが異なります。「税法上の公社債投資信託」は税金を計算するときの区分で、「投信協会の債券分類」は運用の内容の種類を示す区分です。

税法上「公社債投資信託」に区分される代表的なものとしては、「MRF(マネー・リザーブ・ファンド)」や「公社債投信」などがあります。これらは、株式を一切組み入れずに公社債および短期金融商品などで運用するもので、NISA(少額投資非課税制度)の対象外です。

一方、一般的に「債券ファンド」や「債券投資信託」という場合、税法上は「株式投資信託」に区分されるものの、運用対象が債券である投資信託を指しています。これらが「株式投資信託」に区分される理由は、投資信託約款で投資対象の範囲を株式や先物取引などのデリバティブまで広げて定めているからです。さらに、債券ファンドの分類は、どこの国や地域の債券なのかによって、「国内」「海外」「内外」に分かれています。

まとめると、一般的に「債券ファンド」と呼ばれているのは、約款で「株式やデリバティブ取引などを組み入れることもできる」と定めていて、税法上は「株式投資信託」ですが、実質的には債券で運用されている投資信託のことです。

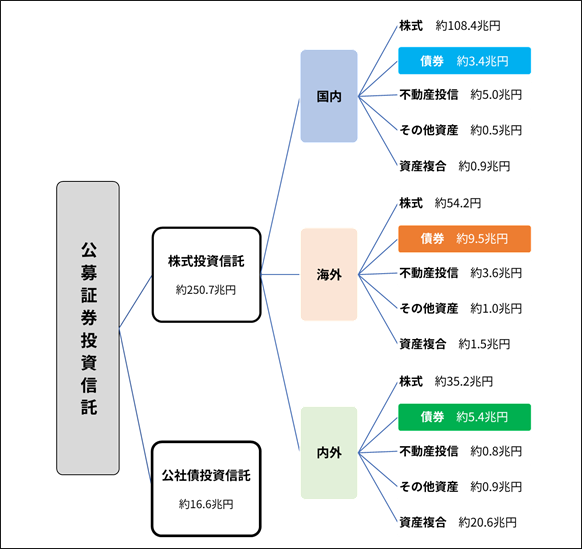

ここまでに説明してきた「公社債投資信託」と「債券ファンド」の概念は、以下の図のようになります。2025年8月末時点の純資産総額とともにご紹介しておきます。

<公社債投資信託と債券ファンドの位置づけ>

※1 図は筆者作成

※2 図中の数字は純資産総額。一般社団法人投資信託協会「投資信託概況2025年8月」を参照

債券ではなく債券ファンドに投資するメリットは?

「債券」と「債券ファンド」は名前が似ていますが、別のタイプの金融商品です。

債券投資は、債券の発行体である国や会社にお金を貸すことです。具体的には、1つの証券を購入し、償還まで保有するか途中で売却する投資です。

一方、「債券ファンド」は、さまざまな債券を組み合わせて運用する「詰め合わせパック」のようなものです。

債券は、国が発行する国債や自治体が発行する地方債のほか、会社が発行する社債、金融機関が発行する金融債など多種多様です。同じ時期に発行された債券でも、償還までの期限の違いや発行体の財務状況に応じて利率が異なります。このようなさまざまな債券を多数組み入れて分散投資を行い、各債券が持つリスクを抑えるのが債券ファンドです。

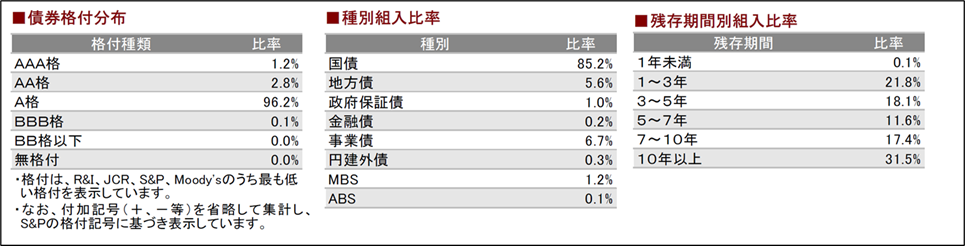

一例を挙げましょう。下記の図は、三菱UFJアセットマネジメント株式会社の「eMAXIS Slim 国内債券インデックス」の月次レポートの抜粋です。2025年9月30日現在の組入資産が明記されています。

一番右の「■残存期間別組入比率」では、償還までの期限にばらつきがあることがわかります。債券は、償還日までの期限が長いほど価格変動リスクが大きい特徴があります。債券は、発行から償還までの期間、投資家の売買によって市場で価格が上下しています。償還日には額面で償還されますので、償還日に近くなるほど額面近辺の価格で取引されるようになるのです。

例で挙げた債券ファンドは、残存期間が長めの債券を比較的多く組み入れ、さまざまな残存期間の債券に分散し、投資信託としての価格変動を抑えています。

個人投資家でも、このように複数の債券を買い集めれば同じようにリスク分散ができると思われるかもしれません。しかし個人向けの10年の長期国債なら1万円単位で購入できますが、長期の債券や一部の社債などは最低取引単位が1千万円や1億円であったり、そもそも個人が購入できない債券もあったりします。また、債券の信用リスクの判断には、財務などの専門知識が必要です。

つまり、リスク分散効果を高めるほどの債券の種類を購入するには、莫大な資金と知識が必要だということです。債券ファンドは、それらのハードルを越えて個人投資家が少額でも投資できる金融商品に仕上げられているのです。

債券ファンドを買ってはいけない人は?

ズバリ、ハイリスク・ハイリターンを期待する投資家には向いていません。なぜなら、大きな利益を得ることが難しいからです。

1つの債券を購入する投資は、先述の通り、償還日になると額面金額が投資家に返されます。途中の価格変動で額面以上になることがあったとしても、償還日に額面通りになるのは、高い利益を求める投資家にとってはあまり魅力的ではありません。

社債を発行する会社が事業で高い利益を上げたとしても、その社債の価格上昇は限定的です。株価ほどの値上がりは期待できません。そのため、債券を組み入れたファンドの基準価額は、小幅な値動きになります。

「債券ファンドは買ってはいけない」はホント?

時折「債券ファンドは買ってはいけない」といった主張を見かけることがあります。おそらく、近年の債券ファンドの運用成績が低迷しているからでしょう。

債券ファンドの運用成績が低迷している理由は、国内の市場金利が上昇しているためです。市場金利が高くなると、低い利率の固定金利の既発債は魅力が薄れ、時価が下がります。すると、価格が下落している債券を組み入れた債券ファンドの評価も下がり、基準価額が下がってしまいます。

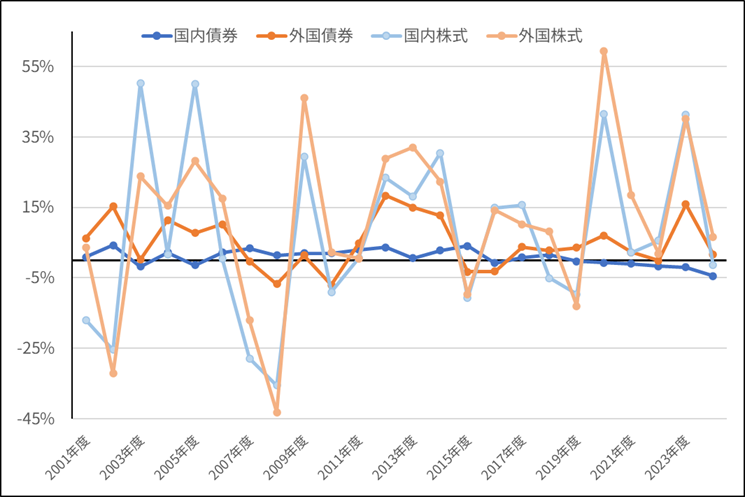

参考までに、日本の公的年金の積立金の管理・運用を行っている「年金積立金管理運用独立行政法人(GPIF)」の年金積立金の運用成績を見てみましょう。

<公的年金の積立金における各資産クラスの年度別収益率の推移>

※1 収益率は運用手数料等控除前

※2 グラフは、年金積立金管理運用独立行政法人HP「2024年度の運用状況」より筆者作成

GPIFは、運用目標に基づいて定期的に年金積立金の資産構成割合を見直しており、2020年4月以降は、「国内債券」「外国債券」「国内株式」「外国株式」にそれぞれ約4分の1ずつ投資しています。これら4つのカテゴリの年度別の収益率を示した上のグラフでは、「国内債券」は2019年度から2024年度までマイナスが続いています。

一方、この期間は株式運用が好調だったため、「債券ファンドは買ってはいけない」といったムードになっているのでしょう。

ですが、値動きの上下幅を意識してグラフを見ると、「国内債券」の値動きは一貫して他の資産クラスより小幅であることがわかります。「外国債券」は為替相場の影響を受けた価格変動をしますので、株式と同じように値動きは大きめです。

このように、債券ファンドは、他の資産クラスと併せ持つことでリスク分散に役立ちます。金利をはじめ経済の環境は変化します。現状の運用が芳しくなくとも、長期運用では、分散投資の1つとして重要な役割を発揮する場面もあることでしょう。資産の安全性を高めるためには、「攻め」と「守り」のバランスを取ることが大切です。債券ファンドは、その「守り」の担い手として、ポートフォリオに安定をもたらしてくれます。